2016 a választás éve az USA-ban, és ahogy telik az idő, egyre inkább kezd letisztulni a kép, hogy itt bizony két „különleges” erő fog egymásnak feszülni. A demokrata Hillary Clintonról és a republikánus Donald Trumpról lesz szó, és arról, hogy milyen mértékben lehet hatással a saját befektetéseinkre az elnökválasztás, és annak kimenetele.

2016 a választás éve az USA-ban, és ahogy telik az idő, egyre inkább kezd letisztulni a kép, hogy itt bizony két „különleges” erő fog egymásnak feszülni. A demokrata Hillary Clintonról és a republikánus Donald Trumpról lesz szó, és arról, hogy milyen mértékben lehet hatással a saját befektetéseinkre az elnökválasztás, és annak kimenetele.

Érdekes megvizsgálni, hogy 1993 óta milyen végtelenül egyszerű sormintát követett az amerikai elnökválasztás. Akkor Bill Clintont választották meg, aki kétszer négy évig volt az Államok elnöke. (Az USA-ban egy személy kétszer lehet elnök, tehát hiába volt népszerű, 2000-ben már nem indulhatott.) Őt követte George Bush, akit szintén újraválasztott a nép (2001-2009), majd 2009-től Barack Obama tölti be ezt a tisztséget. A sorminta pedig azért egyszerű, mert Clinton demokrata volt, majd Bush republikánus, aztán Obama szintén demokrata, tehát, ezen pofonegyszerű elméletnek megfelelően most Donald Trumpnak kellene az elnöknek lennie. Ebből is látszik, hogy az USA-ban sincs teljesen kolbászból a kerítés, hiszen a népnek általában egy ciklus végén pont az nem jó, ami van, de közben nem váltanak, így nyolc év után jön a másik nagy hatalmi erő.

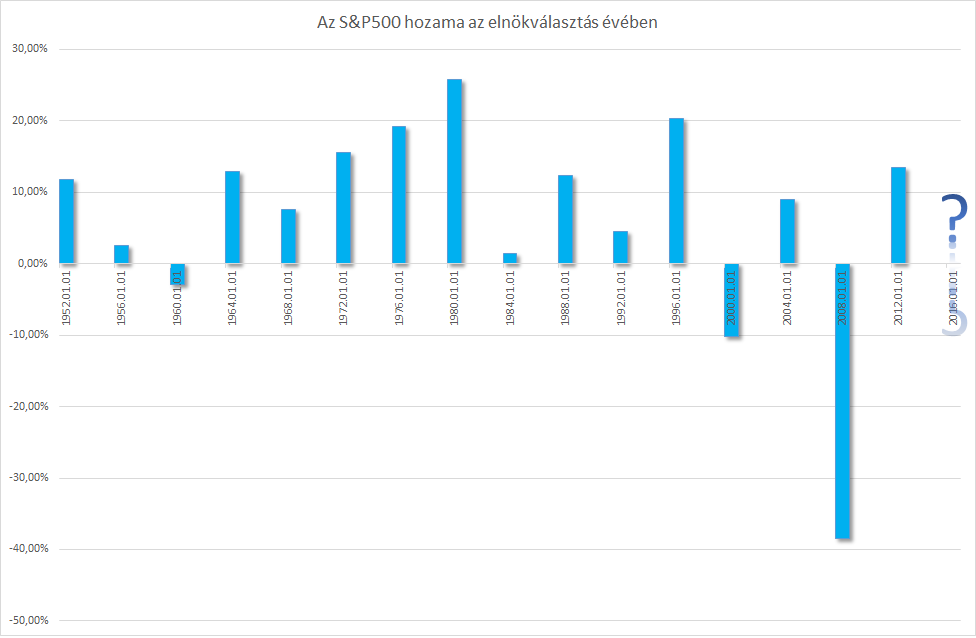

Az talán nem meglepő, ha azt a megállapítást tesszük, hogy a világ legnagyobb gazdaságának elnökválasztása jelentősen befolyásolhatja a tőzsdéket, és ami fontos, és talán kapaszkodó is lehet 2016-ban azok számára, akik inkább emelkedést várnának az az, hogy ilyen években egészen ritka esetekben zár mínusszal a tőzsde. 1952 óta, 1960, 2000 és 2008 kivételével, azaz 16 esetből 13-ban pozitív volt az év végi hozam. Sőt, 2000 és 2008-at még meg is lehet magyarázni, hiszen az egyikben egy hatalmas dot-com lufi, a másikban pedig egy, talán még hatalmasabb ingatlan-lufi pukkadt ki.

Forrás: Bloomberg, saját szerkesztés, EQA

De nézzük, mit tartalmazzon egy Trump-portfólió? Az egyik nagy ígérete az ingatlanmogulból elnökjelöltté avanzsáló Trumpnak, hogy egyszerűsítené az adózást a vállalatok számára is. Ennek értelmében a vállalatok egy egyszeri 10%-os adózással haza hozhatnák a külföldön elért és ott tárolt pénzeszközeiket. Ez például nagyon jó lehet az Apple-nak, mivel igaz, hogy 200 milliárd dollár készpénzen ül a cég, de ez mind külföldön van, és nem tud vele mit kezdeni; annyira nem, hogy az osztalék fizetésére még kötvényeket is ki kellett bocsátania.

Trump egyik populista, de mindenképpen központi témája a bevándorlás a mexikói oldalról, de nyilván úgy általában van gondja a bevándorlással. Ez pedig felértékelheti a védelmi kiadásokat (Lockheed Martin, Boeing, Northorp Grumman) és a privát börtönöket. Ehhez kapcsolódóan sokan viccesen, de megemlítik a Cemex cementipari óriást, mivel egy mexikói-amerikai fal felhúzásához rengeteg cementre lesz szükség. Talán furcsának hangzik, de a tőzsde sokszor nem a bonyolult utat követi, így ha a többség ezt elhiszi és megindul az árfolyam, akkor érdekes lehet, persze később a vállalat shortja is, hiszen falakat nem lehet örökké építeni.

A védelmi kiadások még a Közel-Kelet, az ISIS leigázása miatt is érdekesek lehetnek, ez pedig az olaj emelkedését is megalapozhatja, így nem lehet kihagyni a legnagyobb olajcégeket (Exxon, Chevron). Valamint elmondható, hogy a zöld energiát nem igazán támogatná a republikánus vonal.

A következő nagy reformja a veteránok ellátása lenne. Amennyiben Trump lenne az elnök, ők könnyebben jutnának orvosi ellátáshoz, aminek a kórházak üzemeltetői örülnének, így egészségügyi REIT-ek mindenképpen szóba jöhetnek.

A személyes védelem is központi helyen szerepel a programban, ez pedig a kézifegyverek gyártóit repítheti a magasba (Smith & Wesson, Sturm, Ruger & Company); igaz ez forró terep, hiszen épp azon megy a vita az Egyesült Államokban, hogy korlátozni kellene-e a lőfegyverek vételét.

Térjünk át a demokratákra, hiszen a jelenlegi helyzet szerint Hillary Clintonnak jobbak az esélyei, még akkor is, ha Trumphoz hasonlóan ő sem indul tiszta lappal, elég csak az email botrányaira, valamint az előre megszerkesztett újságírói kérdésekre, interjúkra gondolni.

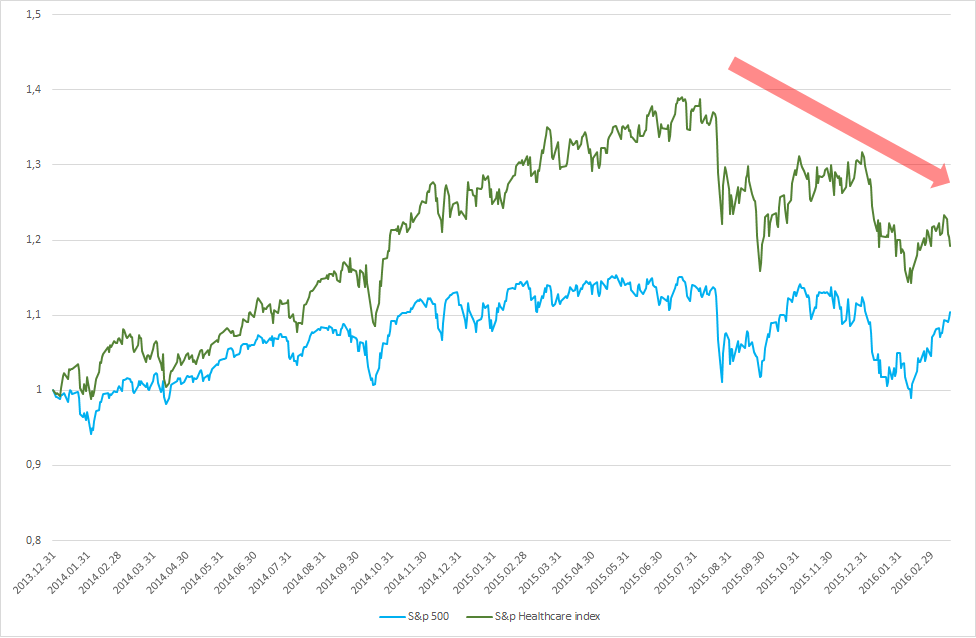

Egyet már biztosan tudunk, a gyógyszergyártók nem lesznek a kedvencei senkinek sem, és mintha erre már fel is készültek volna a befektetők. Az alábbi ábra a gyógyszeripari részvényeket tömörítő indexet és az S&P500-at mutatja. Az előbbi 2013 év végéhez képest még mindig 20%-os pluszban tartózkodik, szemben az S&P500 10%-val szemben, azonban az alulteljesítés már világosan látszik.

Forrás: Bloomberg, EQA, saját szerkesztés

Még 2015-ben robbant ki egy botrány, ahol a Turing Pharma megvette egy gyógyszer jogát, mely árát utána 10-20$-ról 700$-ra emelte. Ezt a New York Times is megszellőztette, és ahogy Clinton fülébe jutott az eset, egy twitter üzenetben közölte is, hogy az ilyen cégeket vizsgálat alá vonják. Az egészségügy amúgy is kényes téma, simán fel lehet rá fűzni egy választási programot, vagy annak egy részét.

Ahogy a republikánusok nem támogatják a zöld energiát, a demokraták inkább a megújuló energetika mellett teszik le a voksukat, és ilyen vállalatot bőven találni a tőzsdéken, ők mindenképpen nyertesei lehetnek egy Clinton-érának.

A minimálbér emelésében is elkötelezett Clinton. Ez pedig néhány vállalatot igen kellemetlenül érintene, láttuk legutóbb a WalMart esetében is: ha egy olyan céget érint az emelés, ahol rengetegen dolgoznak, az a vállalatok profitabilitását csökkenti. A hatás viszont kettős, hiszen a megnövekedett bérköltség miatt alacsonyabb lehet a profit, azonban, ha az emberek a magasabb bérüket elköltik, az újabb nyereséget hozhat. Jelenleg még nehéz megfejteni, hogy melyik hatás lenne erősebb, de gyanítom, hogy először alacsonyabb lenne a profit és később csapódna le a több költésből adódó plusz nyereség. A WalMart mellett itt még a Johnson & Johnson, a Procter & Gamble lehet érdekes célpont.

Végezetül elnökválasztás ide vagy oda, mindegyik politikai oldalnak megvannak a kedvezményezettjei, (Trump esetében talán kicsit több), és ha ezeket jól azonosítjuk, akkor könnyen össze lehet állítani egy olyan befektetési csomagot, ami jelentősen profitálhat a választások után, ez az Elnöki portfólió.

Címkék: politika választás gazdaság usa demokrata fogyasztás gyógyszer gdp befektetés energia részvény munkanélküliség recesszió republikánus hadsereg kamat esélyek előrejelzés kockázat kiskereskedelem nyersanyag terjeszkedés gazdasági növekedés befektetési alap indikátor portfólió hedge fund gdi reálszféra portfolió szentiment bérnövekedés Hillary Clinton Donald Trump EPS makrógazdaság

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.