Korábban már írtunk egy jól sikerült kereskedési ötletről, amit az Equilor Magnus alapnak sikerült elcsípnie. Ebben a Sandisk volt a főszereplő, és az a folyamat, ahogy rájöttem, hogy a vállalat valószínűleg többet ér, mint amennyire a piac értékeli. Az elemzés és a beszállás után pár hónappal igazam lett, és a vállalatot felvásárolták. Egy tipikus value investment-t láthattunk ebben az esetben, azonban azt mindenképpen meg kell jegyezni, hogy ez a befektetési stratégia az utóbbi időben nem volt kifizetődő. Emiatt nem is szabad egy teljes portfóliót erre a stratégiára építeni, de annak egy kis részével (20-30%-kal) már alkalmazható.

Korábban már írtunk egy jól sikerült kereskedési ötletről, amit az Equilor Magnus alapnak sikerült elcsípnie. Ebben a Sandisk volt a főszereplő, és az a folyamat, ahogy rájöttem, hogy a vállalat valószínűleg többet ér, mint amennyire a piac értékeli. Az elemzés és a beszállás után pár hónappal igazam lett, és a vállalatot felvásárolták. Egy tipikus value investment-t láthattunk ebben az esetben, azonban azt mindenképpen meg kell jegyezni, hogy ez a befektetési stratégia az utóbbi időben nem volt kifizetődő. Emiatt nem is szabad egy teljes portfóliót erre a stratégiára építeni, de annak egy kis részével (20-30%-kal) már alkalmazható.

Nem mellesleg meg kell jegyeznünk, hogy amennyiben nagyobb lesz a volatilitás, és nem lesz egyértelmű az emelkedő trend, ez a befektetési forma felértékelődhet, mint ahogy az a történelem folyamán már megfigyelhető volt.

Az újabb gyöngyszemet az Equilor Pillars játszotta meg, és a választott nem volt más, mint a Keurig Green Mountain. A vállalatról annyit kell tudni, hogy a manapság divatos kapszulás kávégépek gyártásával, értékesítésével és a hozzájuk szükséges kávékapszulák terjesztésével foglalkozik. Én magam nem vagyok egy kávé-fan, de az a szűk kutatás, amit végeztem ismerőseim között, azt sugallta, hogy ha a termék jó, azaz prémium, akkor szívesen feladják a hagyományos kávéfogyasztást az emberek. Cserébe viszont rengeteg pénzt elköltenek a kapszulákra.

A vállalatot 1981-ben alapították, és a 90-es években jött el számára a Kánaán, amikor a fogyasztók felfedezték a speciális kávék piacát. 1998-ban a Green Mountain egyesült a Keuriggal, hogy kihasználják azt a szinergiát, hogy gépet készítenek, és hozzá kapszulát gyártanak. Ennek folyamán 2002-ben a háztartások számára is elérhetővé tették a kapszulás megoldásokat. Ezt a technológiát később más is követte a vállalatnál, mint például az otthoni üdítőkészítő- vagy teagép.

A vállalat üzletpolitikája viszonylag egyszerű volt, olyan, mint amire a Gillette is alapozta jövőjét, ez pedig az, hogy el kell adni a gépet viszonylag olcsón (borotva), és a hozzá kapcsolódó kapszulát drágán (borotvapenge). A piaci részesedése az évek alatt hatalmas lett, körülbelül 8-10 millió eszközt vettek meg a cégtől, melyekhez rengeteg kapszula szükséges, mivel nagyjából 70 millió háztartás van az USA-ban, ahol 2 darab fogy el minden nap. Persze egy ilyen piacon azzal is számolni kell, hogy megjelennek a versenytársak. A vállalat viszont megpróbált mindent elkövetni, hogy megtartsa piaci részesedését, így például olyan technológiát is kifejlesztett, ahol az általa fejlesztett kávégép nem fogad el más kapszulát.

Egy ilyen piacon előbb-utóbb lecsökken a nyereség növekedése, és ez egyértelműen árfolyam-eséssel fog záródni, hiszen ilyen a gazdaság és a vállalatok üzleti ciklusa, de ami feltűnt, hogy ez az esés már-már túlzó volt, amit persze megerősített az is, hogy a hedge fundok körében az egyik legjobban shortolt részvény volt a Green Mountain. Az sem segítette a céget, hogy a kapszulák szabadalma 2012-ben lejárt, amíg az érvényben volt, addig más nem nagyon tudott betörni a piacra, valamint negatívan érintette a vállalatot a könyvelési botránya is. Volt olyan eset, hogy a le nem szállított kapszulákat leszállítottnak vette, így 800 000 darab helyett 1 300 000 darabot írtak a könyvelésbe, ami szignifikáns eltérés. Ezek az esetek azonban 2012-ig bezárólag történtek, így az azóta eltelt 3 év jogosan mondatta azt velünk, hogy ez a vállalat többet ér.

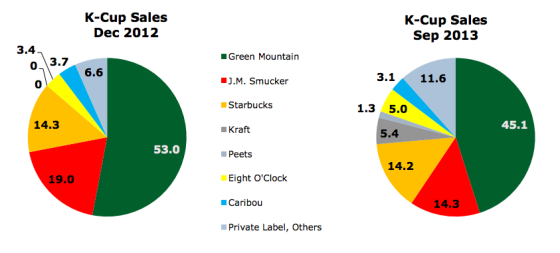

A felügyelet előtt azonban tisztázta magát a cég, és 2012 szeptembere után az is kiderült, hogy a szabadalmak lejárta nem azt jelenti, hogy akkor most tömegével mindenki kapszulákat és kávégépeket fog gyártani, így fordulhatott elő, hogy a kizárólagos forgalmazás lejárta után sem lehettünk szemtanúi drasztikus bevétel-esésnek és piacvesztésnek. Ezt persze elősegítette az is, hogy a vállalat társult a Starbuckssal és a Dunkin Donuts-cal, akik saját kapszulát készíthettek és értékesíthettek, így a Green Mountain a piaci részesedését és a nyereségét is, ha nem is növelte, de szinten tudta tartani.

Kapszulák értékesítése 2011-ben, amikor kizárólag a Green Mountain forgalmazta őket, és 2013-ban, amikor már lejárt a szabadalom:

Forrás: Time.com

A korábban említett, chippel ellátott kapszula is hozzájárult, hogy jelentősen nem esett vissza az árbevétel. Ennek köszönhetően, ha valaki Keurig gépet vett, csak a vállalat által forgalmazott kapszulát használhatott benne, ugyanis az „idegen” terméket a gép felismerte. Így, aki a Green Mountain kávéját szerette az vagy vett/vesz Keurig gépet, vagy elmegy hamarabb lefeküdni. Ebben az esetben a cég már a márkahűségre is épített.

A vállalat rendkívül sokat költött beruházásokra is, azonban eladósodottságán ez nem látszott meg, hiszen 2015-ben 330 millió adóssága volt, miközben 400-500 millió dollár nyereséget termelt minden évben 2013 óta.

Továbbá a tulajdonosok között, több mint 10%-kal, a Coca Cola is megtalálható volt, és bár a következő következtetés végtelenül egyszerű, de nem gondoljuk, hogy a Coca Cola adná a nevét olyan projekthez, amiben nem hisz, márpedig a Keurig új eszközeivel a Coca Cola legtöbb termékét otthon is elő lehet állítani.

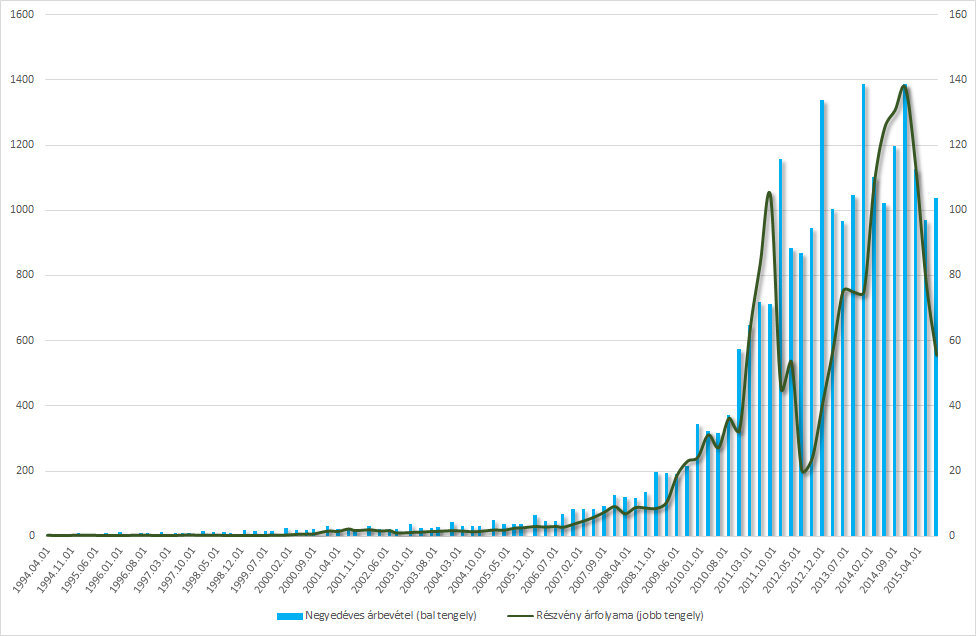

Az alábbi ábrán jól látszik, hogy a gyors növekedés fázisa 2012-ig bezáródott, hiszen 2006 és 2012 között az árbevétel éves szinten 78%-kal növekedett, azóta viszont megállás történt a dinamikában. Viszont a fent említett nehézségek ellenére sem csökkent, sőt szinten maradt a vállalat nyeresége. Ebből kifolyólag gondoltuk azt, hogy a 40-50 dolláros szint alacsony, és nem tükrözi a valóságot.

Forrás: Bloomberg, saját szerkesztés, EQA

A fenti elemzések és jó adag gondolkodás után szeptember végén döntöttünk úgy, hogy az Equilor Pillars alap a részvénykitettségében helyet szorít ennek a sztorinak. Azt gondoltam, hogy a fait érték valahol 70 és 80 dollár között lehet, és kis valószínűséggel ugyan de arra is tippeltem, hogy a Coca Cola előbb-utóbb bejelentkezik a vállalatért. Az utóbbi időben ugyanis több nagyobb vállalat, amely már nem igazán tud növekedni, agresszív felvásárlásba kezdett, hogy a nyereségét, és így a részvényesek bizalmát megtartsa.

Végül nem a Coca Cola, hanem a JAB private equity cég vette meg 14 milliárd dollárért, ami részvényenként 90-92 dollárt jelent, így körülbelül 60-65%-ot keresett az alap ezzel a történettel, ami az egy jegyre jutó nettó eszközértékben 0,36%-ot jelentett.

Címkék: vélemény kávé usa sandisk szerencse fogyasztás stratégia befektetés elemzés trend részvény pszichológia tőzsde felvásárlás esélyek előrejelzés usd finanszírozás elégedettség kereskedés befektetési alap részvényalap szentiment diverzifikáció equilor részvénykibocsátás tulajdonosi struktúra EPS eqa stabucks equilor alapkezelő green mountain keurig

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.