Az elmúlt 7 évben a monetáris hatóságok a lehető legalacsonyabbra csökkentették a kamatokat, milliárdokkal segítették a piacokat, és megpróbáltak minél egyszerűbb helyzetet teremteni arra, hogy beinduljon a hitelezés, a gazdasági növekedés. A befektetőknek nem maradt más választásuk: ha hozamot szerettek volna elérni, akkor a kockázatosabb eszközöket kellett választaniuk. Egy ideig természetesen a kötvényeken is szép hozamokat lehetett elérni, mivel a kötvények ára ellentétesen mozog a hozamkörnyezettel. Ezért indított el 2008 előtt az USA-ban és az euro zónában is jellemző 5% körüli hozam nullára redukálása egy kötvénypiaci rallit.

Az elmúlt 7 évben a monetáris hatóságok a lehető legalacsonyabbra csökkentették a kamatokat, milliárdokkal segítették a piacokat, és megpróbáltak minél egyszerűbb helyzetet teremteni arra, hogy beinduljon a hitelezés, a gazdasági növekedés. A befektetőknek nem maradt más választásuk: ha hozamot szerettek volna elérni, akkor a kockázatosabb eszközöket kellett választaniuk. Egy ideig természetesen a kötvényeken is szép hozamokat lehetett elérni, mivel a kötvények ára ellentétesen mozog a hozamkörnyezettel. Ezért indított el 2008 előtt az USA-ban és az euro zónában is jellemző 5% körüli hozam nullára redukálása egy kötvénypiaci rallit.

A jegybanki intézkedéseknek, függetlenül attól, hogy melyik ország monetáris hatóságát nézzük, azonban a sok pozitív és negatív hatása mellett volt egy komolyabb következménye is, ez pedig nem más, mint a gazdagok és szegények közötti szakadék elmélyítése.

Ezzel a kérdéskörrel már többen foglalkoztak, nem új keletű dolog, már évtizedek óta ismert jelenség, és egy bizonyos pontig talán nincs is semmi kivetnivaló benne a társadalom részéről. Az utóbbi években azonban mintha a folyamat felgyorsult volna, amire a jegybanki politika részben magyarázatot is adhat.

Az is igaz, hogy csak a jelenlegi monetáris politika számlájára nem írhatjuk az egészet. Thomas Piketty szerint a társadalmi egyenlőtlenség a kapitalizmus velejárója. Ha a tőkemegtérülési mutató hosszabb távon magasabb, mint a gazdasági növekedés, akkor annak a következménye a szegények és gazdagok közötti szakadék elmélyülése, ami később komolyabb társadalmi problémákat is előidézhet. Ez persze csak egy szelete a problémának, s mint a legtöbb gazdasági jelenség, ez is szerteágazó, és nem lehet egyetlen egyenletből megfejteni.

Az köztudott, és magától értetődő, hogy aki vagyonosabb, az inkább fektet be a tőkepiacokon, legyen szó kötvényekről, részvényekről, vagy éppen private equity-ről. Az alacsony kamatkörnyezet hatására az ilyen pénzügyi eszközök értéke gyorsan nőtt, elég csak a fontosabb részvényindexeket megnézni. Az S&P500 például 666-ról fordult 2009 tavaszán, ma már 2000 felett tetőzik, ami éves szinten közel 13%-os hozamnak felel meg dollárban. Ugyanez alatt az időszak alatt a 20 éves, vagy annál hosszabb amerikai kötvényekkel több, mint 6,5%-ban lehetett gyarapítani a vagyont évesítve. Ezek elég komoly hozamok, és akkor még nem is beszéltünk a különböző hedge fundokról, amelyek a magasabb kockázatvállalásnak és a tőkeáttételnek köszönhetően ennek többszörösét is el tudták érni. Minden olyan személy, aki ilyen eszközöket tartott a privát vagy céges értékpapír számláján vagy éppen a nyugdíjszámláján, komoly vagyongyarapodást könyvelhetett el. És afelől sincs kétségünk, hogy többségben kerültek ebbe a halmazba olyanok, akik már korábban is tehetősek voltak.

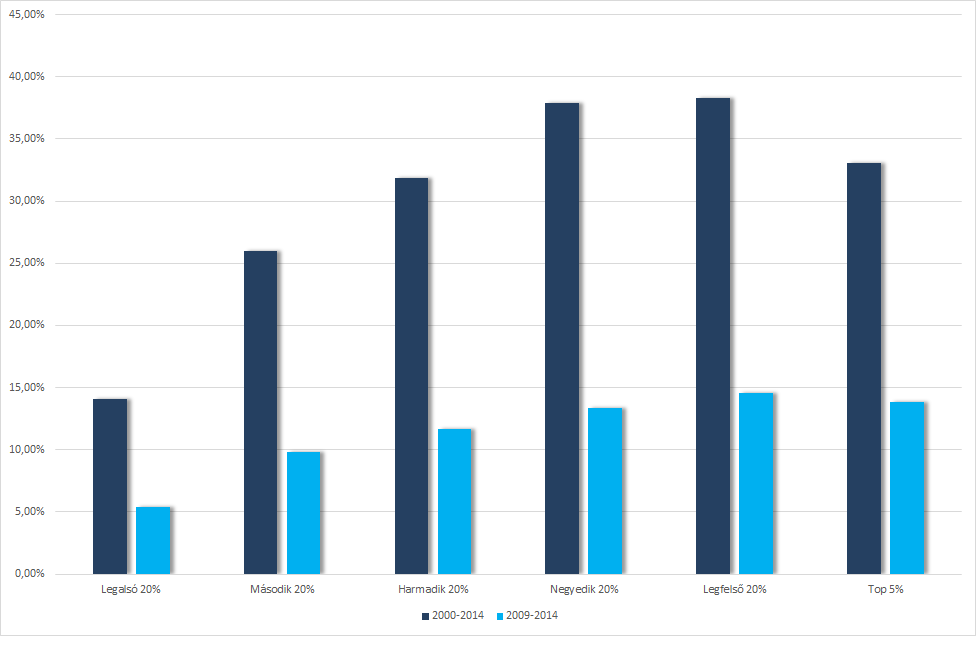

A medián jövedelmek alakulása az egyes társadalmi rétegek esetében 2000-től 2014-ig:

Forrás U. S Census Bureau

Forrás U. S Census Bureau

A fenti ábrán a különböző társadalmi rétegek medián jövedelmének növekedése látható 2000-től és 2009-től 2014-ig. A legszegényebb 20% 14 év alatt alig 15%-kal növelte a medián keresetét, míg 2009 óta éppen 5%-kal. Ezzel szemben a legfelső 20% 2014-ben majdnem 40%-kal keresett többet, mint 2000-ben, és 5 éves időtávon is (2009-től) közel 15%-os vagyonbővülést ért el. A legfelső 5% kicsit alacsonyabb, mint a legfelső 20%, de ez azért is van így, mert ezen réteg vagyonának az ingadozása sokkal nagyobb, mint bármelyiknek. Ennek eredményeképpen előfordult, hogy a top 5% akár 10% feletti értékkel is növelte medián jövedelmét egyik évről a másikra, illetve nem volt elképzelhetetlen az 5%-os csökkenés sem, ilyen pedig a többi csoportban nem volt tapasztalható.

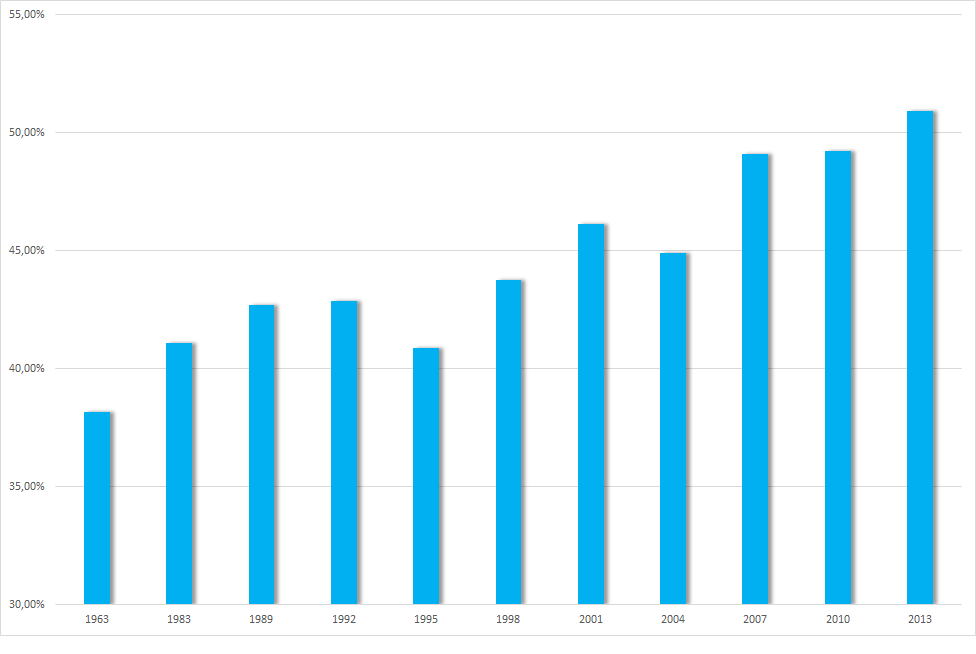

Mindebből pedig az következik, hogy a top 5% kezében összpontosul a teljes vagyon több mint 50%-a. Ez 1963-ban még 38% volt, de még a 90-es évek végén is „csak” 43%-ra rúgott.

A top 5% részesedése a háztartások teljes vagyonából 1963-tól 2013-ig:

Forrás: Urban Institute

Forrás: Urban Institute

Mindez azért is fontos, mert a vagyonosok mutatnak keresletet több olyan fogyasztási és tartós fogyasztási cikk iránt, amelyek a GDP növekedésében fontos szerepet töltöttek be az elmúlt években. Legyen szó londoni vagy hongkongi lakásokról, luxusautókról és ruházati cikkekről, svájci karórákról, prémium borokról, magánrepülőkről vagy éppen gyémántról.

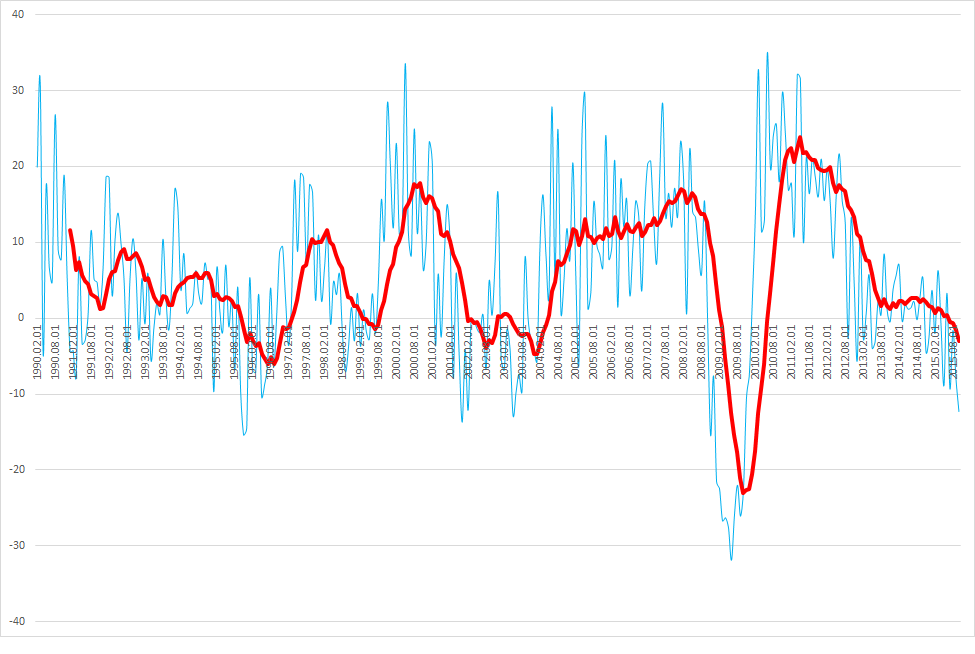

A nagy kérdés, hogy a 2015. évi gyengébb tőzsdei teljesítmény, a gyengébb hedge fund hozamok megtépázzák-e a vásárlóerőt a legfelső szegmensben. Korábbi cikkünkben is láthattuk, hogy az, aki 2014-ben még több mint 32%-os hozamot ért el, 2015-re jelentős veszteséget kénytelen elviselni, erről írásunk itt: LINK, ez pedig a gazdagok félretett vagyonára is hatással van.

A legutóbbi adatok szerint a svájci luxus karórák értékesítése 12%-kal esett vissza év/év alapon, de a prémium borok árai és értékesítése sem túl erős. Azt gondoljuk, hogy ennek még lehet következménye.

A svájci karórák exportjának változása év/év alapon, és egy éves mozgóátlaga:

Forrás: Bloomberg

Forrás: Bloomberg

Címkék: kína gazdaság usa óra európa fogyasztás luxus háztartás svájc csőd bevétel dollár arany kaszinó jövedelem kiskereskedelem megtakarítás vagyon arab világ gazdagok vagyonkezelés szentiment eurozóna társadalmi különbség

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.