2015-ben a hedge fundok által kezelt vagyon átlépte a 3 trillió dollárt, annak ellenére, hogy nem minden esetben sikerült az ilyen alapoknak megverni a piacokat. Ez azonban nem túl meglepő, hiszen tudjuk, hogy a piacokon periódusok vannak, ahol vagy az aktív, vagy a passzív vagyonkezelés diadalmaskodik. 2009 óta az aktív vagyonkezelés áll jobban, de ez csak azért lehetséges, mert nem volt komolyabb piaci turbulencia.

2015-ben a hedge fundok által kezelt vagyon átlépte a 3 trillió dollárt, annak ellenére, hogy nem minden esetben sikerült az ilyen alapoknak megverni a piacokat. Ez azonban nem túl meglepő, hiszen tudjuk, hogy a piacokon periódusok vannak, ahol vagy az aktív, vagy a passzív vagyonkezelés diadalmaskodik. 2009 óta az aktív vagyonkezelés áll jobban, de ez csak azért lehetséges, mert nem volt komolyabb piaci turbulencia.

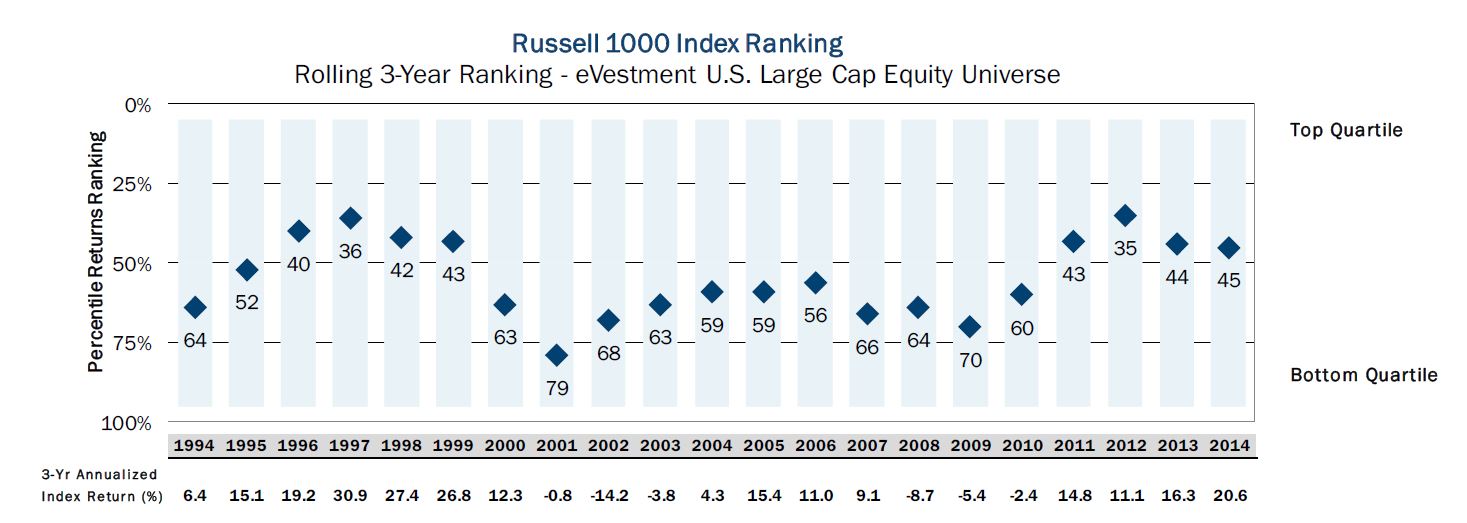

Ha megvizsgáljuk az elmúlt 20 évet, például a Russell 1000 index szemszögéből, amely az 1000 legjobb amerikai vállalatot tömöríti, akkor kiderül, hogy 1994-ben az aktív menedzserek 64%-a megverte az indexet, majd ez hirtelen csökkent 36%-ra, az 1997-től megnövekedett piaci volatilitásban. A 90-es évek végén aztán újból az aktív menedzserek nyerték meg a régóta tartó háborút, hiszen 2001-ben már az aktívan kezelt portfóliók 79%-a túlteljesítette a piaci indexeket. Ez aztán 60% közelében stabilizálódott, és 2011-től látható, hogy a passzív stratégia (azaz az, amikor csak megveszünk egy indexet, de nem kezeljük), kifizetődő.

Forrás: intechjanus

A hedge fundok sokféle stratégiával dolgoznak, kezdve a csak részvény longtól, vagy long és shorton keresztül a csak kötvényekkel, vagy jelzáloghitelekkel dolgozókon át a határidős kereskedésre szakosodott menedzserekig. De találhatunk olyat is, aki csak strukturált, bonyolult befektetési termékekkel foglalkozik, vagy éppen csak opciókkal. Szóval a befektetési lehetőségek tárháza széles, mindezek közül azonban azt gondolom, hogy

a szinergiákat talán az alapok tudják leginkább kihasználni, amelyek úgynevezett akvizíciós stratégiát folytatnak, azaz néhány tőzsdei vállalatban jelentős tulajdont szereznek, hogy aztán a vezetőséget a maguk képére formálják, vagy ösztönözzenek egy felvásárlást, esetleg összeolvadást, továbbá reorganizációt, költségcsökkentést hajtsanak végre, így javítva a megszerzett cég profitabilitását és részvényárának növelését.

Ebben a stratégiában persze az a kockázat, hogy az adott hedge fund csak néhány pozíciót tud felvállalni, hiszen jelentős befolyáshoz nem elég néhány részvényt venni, meg kell szerezni a cég számottevő részét. Azonban, ha sikeres a „hadművelet”, akkor az komoly nyereséggel kecsegtet. Miért fontos ez? Ha még emlékszünk egy év eleji cikkünkre, hogy egy profi mennyit keresett 2014-ben (itt elérhető), akkor láthatjuk, hogy

az első helyezett Pershing Square éppen egy ilyen alap. Néhány pozícióval, 2014-ben 32,8%-ot keresett dollárban.

2015 azonban merőben máshogy alakult. A jelenlegi állás szerint az alap hozama -19%. A hetekben felröppent ugyanis a hír, hogy a Valeant gyógyszercég fantomcégeket használt azért, hogy magasabb bevételt és értékesítést mutasson ki. Miután ez napvilágra került, a vállalat már 40%-os mínuszban tartózkodott, és a korábban 260 dollárt is megjárt árfolyam jelenleg 100 dollár alatt tartózkodik.

Ez persze a piaci szereplőket könnyen arra ösztönözheti, hogy megvizsgálják, milyen pozíciókkal rendelkezik 2014 nyerő alapja, és ellene fogadjanak, hiszen könnyen lehet, hogy pénzkivonással, vagy likvidálással találja magát szembe a menedzser, amihez más pozíciókat is le kell építeni. Ez persze még nem történt meg, és mind a Pershing Square, mind a Valeant jelezte, hogy szerintük semmi kifogásolni való nincs az üzletmenetben, sőt a hedge fund még vett is a nagy esésben, így az is lehet, hogy minden jobbra fordul, és hamarosan újból a toplista élén lesz.

Az amerikai gyógyszercégekre ettől függetlenül is rájár a rúd az utóbbi időkben, hiszen először Hillary Clinton jelezte, miután elolvasott egy New York Times-cikket, hogy meg fogja vizsgálni a gyógyszercégek árazási technikáját. Valljuk meg, ez egy remek sztori, amire akár egy választási kampányt, vagy annak egy részét is fel lehet fűzni. Az eset pedig abban áll, hogy

egyes gyógyszeripari start-up cégek felvásárolták néhány gyógyszer értékesítési jogát, így ezután megemelték az árakat. Ennek eredményeképpen történhetett meg, hogy a Daraprim gyógyszert, ami a toxoplazmózist gyógyítja, egyik napról a másikra 13 dollár helyett 750 dollárért lehetett megkapni.

Ez természetesen az amerikai egészségügyi rendszer sajátossága, és talán hibája is, így könnyen lehet, hogy a gyógyszerszektor tartogatni fog még meglepetéseket, amiket a tőzsdén is ki lehet majd használni.

Címkék: befektetés egészségügy elemzés részvény wall street hozam kereskedés befektetési alap alapkezelő hedge volatilitás részvényalap hedge fund portfolió alternatív befektetés

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.