Robert J. Shiller, a Yale Egyetem közgazdaságtan- és pénzügyprofesszora több mérföldkövet is elhelyezett a tőkepiaci elmélet útjára. Ezek olyan jelentősek, hogy ez évben a Nobel-díj bizottság is végre elérkezettnek látta az időt, hogy a professzort szakmai munkásságáért közgazdasági Nobel-díjban részesítse, két másik jelölttel egyetemben. Az akadémiai és elméleti eredményeken túl Shiller annak a még szűkebb szakmai elitklubnak is tagja, amelynek tagjai egyben a szorosabban vett tőkepiaci szakmának is kézzelfogható, új eszközöket adtak, a piaci folyamatok jobb megismerése és elemzése tárgyában.

Robert J. Shiller, a Yale Egyetem közgazdaságtan- és pénzügyprofesszora több mérföldkövet is elhelyezett a tőkepiaci elmélet útjára. Ezek olyan jelentősek, hogy ez évben a Nobel-díj bizottság is végre elérkezettnek látta az időt, hogy a professzort szakmai munkásságáért közgazdasági Nobel-díjban részesítse, két másik jelölttel egyetemben. Az akadémiai és elméleti eredményeken túl Shiller annak a még szűkebb szakmai elitklubnak is tagja, amelynek tagjai egyben a szorosabban vett tőkepiaci szakmának is kézzelfogható, új eszközöket adtak, a piaci folyamatok jobb megismerése és elemzése tárgyában.

Korszakalkotó és egyben a piaci szereplők körében is feltűnést keltő műve a 2000-ben megjelent Irrational Exuberance (Irracionális túllövés) volt, amelyben az éppen akkortájt összeomlott dot.com részvénypiaci buborék kialakulását elemezte. Itt vezette be az addigi 12 hónapos időtartamot követő P/E hányados helyett a hosszabb trendek elemzésére és a spekulatív buborékok kiszűrésére jobban alkalmas, saját fejlesztésű P/E mutatószámát.

Az ötlet korábbi, a hőskorszak nagy részvényelemzői-befektetői is felhasználták munkájuk során, ezért nevezik Graham-Dodd P/E-nek is. Ugyanakkor szabatos-numerikus formába mégiscsak Shiller öntötte. Lényege, hogy a tört mindkét tagját reál alapon értékeli, egy inflációs betét révén, s az egy részvényre jutó eredményrészt (EPS) ráadásul a tárgyidőszakot megelőző 10 év átlaga alapján számítja, azaz 40 darab negyedéves reál egy részvényre jutó eredményt átlagol. Ezzel osztja a reál alapon számolt index értéket. Így egy olyan értéket kap, ami mentes egyrészt az inflációs torzító hatásoktól, másrészt a szezonális hatásoktól is. Ha az ily módon számolt EPS hosszabb időszakon keresztül is emelkedő, akkor az már egyértelmű trendet jelent.

A trend feletti aktuális Shiller P/E pedig azt jelenti, hogy a piac túlárazott; illetve egy erős túlárazás már piaci buborék kialakulását sejteti. A Shiller P/E utólagos magyarázó ereje igen erős, ezért manapság a nagyobb befektetési házak és alapkezelők mind használják a piaci folyamatok trendjének megítélésére. Különösen időszerű ez most, amikor az S&P 500 index majdnem napi rendszerességgel dönt új és új, napon belüli- és záróár-csúcsokat. Jogosan merülhet fel a kérdés sok befektetőben, hogy vajon meddig mehetnek fel az árfolyamok; vajon aki most vesz, az „nem érkezik-e túl későn a partira”, azaz nincsenek-e vészesen túlárazva a piacok.

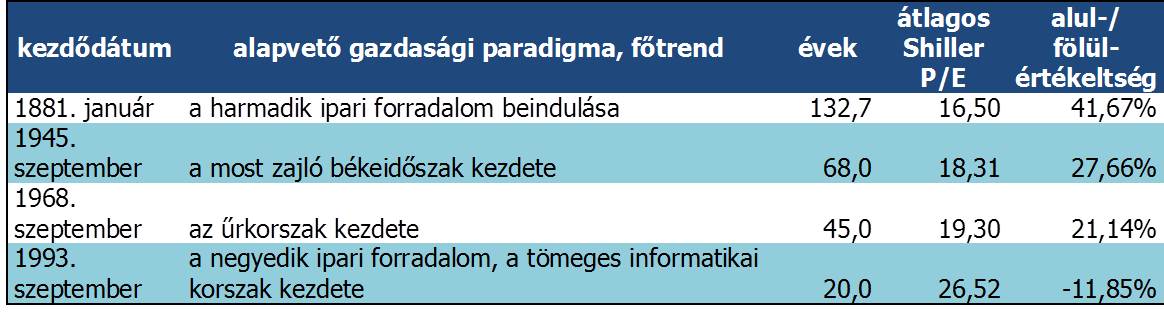

Az alábbi táblázat 2013 októberétől visszafelé számolva mutatja be az így számolt P/E hányadosok különböző futamidőre vett átlagos szintjét. Látható, hogy a gazdasági és technológiai fejlődés minél közelebbi, a jelenünk szempontjából releváns időszakát választjuk ki, a P/E átlagos szintje annál jobban, trendszerűen növekszik. Ez azt sugallja, hogy ha tartjuk magunkat az „aktuális helyzet értékeléséhez használd az aktuális trend átlagát”-elvéhez, akkor az e havi (2013. 10.: 23,60) Shiller P/E a jelenlegi trend átlagához képest (20 év átlaga: 26,52) 11,85-os diszkontot tartalmaz, vagyis a piac most ennyivel van alulértékelve. Ha azonban a jelenlegi Shiller P/E-t az „űrkorszak” elmúlt 45 évéhez mérjük, azt látjuk, hogy itt már közepes, 21,14%-os felülértékeltség van:

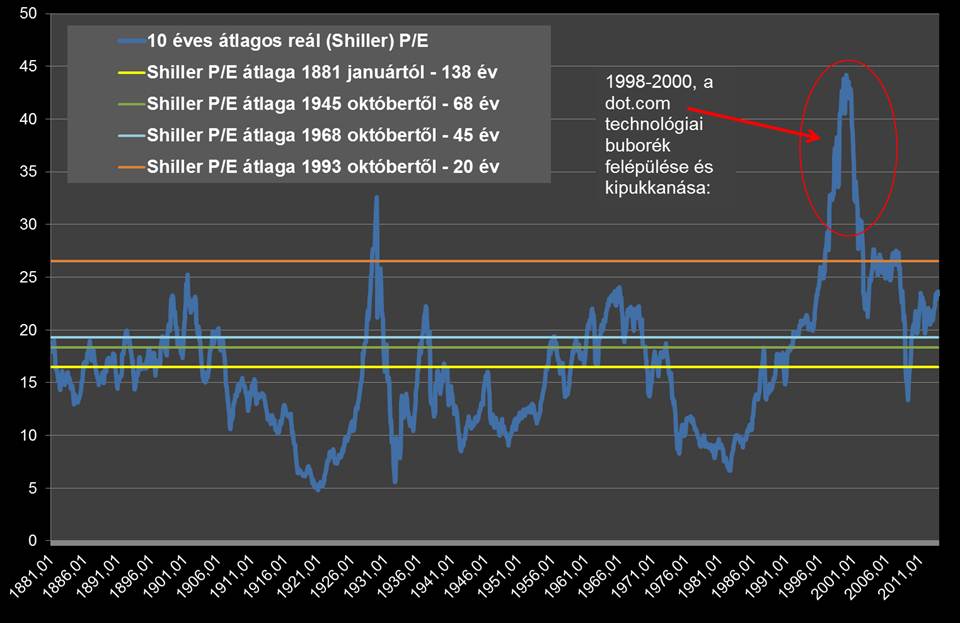

Időrendi grafikonon ábrázolva:

Időrendi grafikonon ábrázolva:

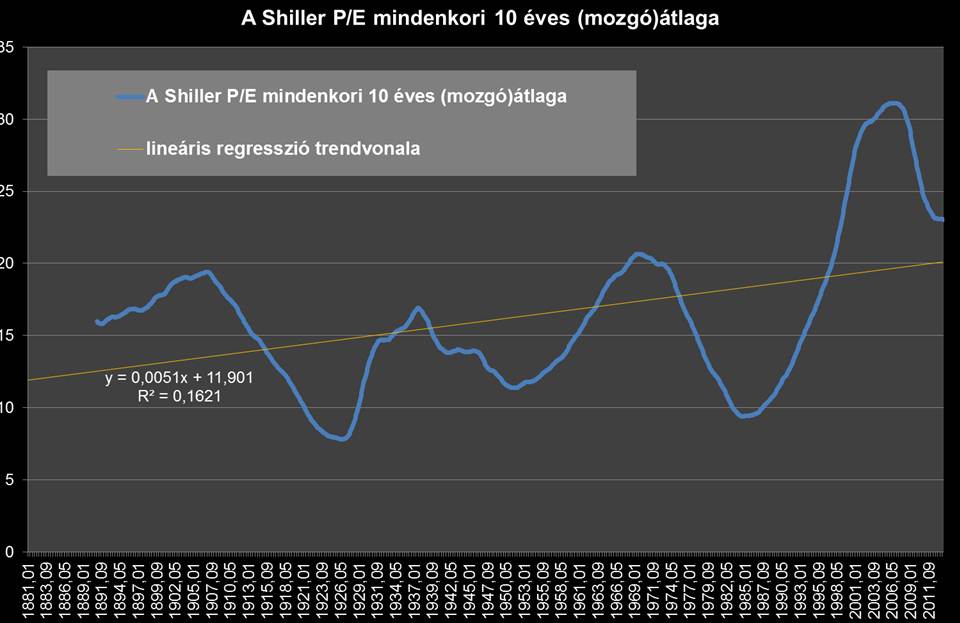

A fenti ábra két tanulsággal is szolgál: egyrészről, ahogy halad előre a trendátlag kezdődátuma, úgy növekszik annak értéke. Tehát számomra nem egyértelmű, hogy a teljes futamidő, azaz 138 év átlagát kellene-e alapul vennünk. Hiszen elsőre az látszik, hogy maga ez a P/E mutató is növekvő trenden van. Másrészt a történetileg egyértelműen buboréknak nevezhető helyzetekben ez a P/E mutató mindig a 30-as érték felett volt. Az 1929-es fekete kedden 32,5-ön, míg 2000 elején, a dot.com buborék csúcsán 44-en állt. Történetileg tehát a mostani, 23,6-os szint nem feltétlenül magas. Hogy jobban megítélhessük a jelenlegi értékeltséget, ássunk mélyebbre! A következő ábra kisimítja a Shiller P/E napi változékonyságát úgy, hogy minden napra a 10 éves mozgóátlagot ábrázolja:

Látható, hogy továbbra is erős a változékonyság a mutató szintjében, de kirajzolódik egy kettős trend: egyrészről egy lefelé és felfelé mutató hullámmozgás, másrészt viszont egy olyan összefüggés, amely szerint ebben a hullámmozgásban a helyi csúcspontok egyre feljebb kerülnek, amivel egy felfelé mutató trendet valósítanak meg. Nyilvánvalóan ebben szerepet játszik a mutató számlálójának, vagyis az áraknak az alakulása. Azonban ha csak erről lenne szó, akkor tisztán a mutató expanziójáról lenne szó, egyfajta árbuborék lassú kialakulásáról az évek, évtizedek alatt. A P/E történeti alakulásában azonban a nevezőnek is komoly szerepe van. A következőkben tehát az eredmények alakulását vizsgáljuk meg.

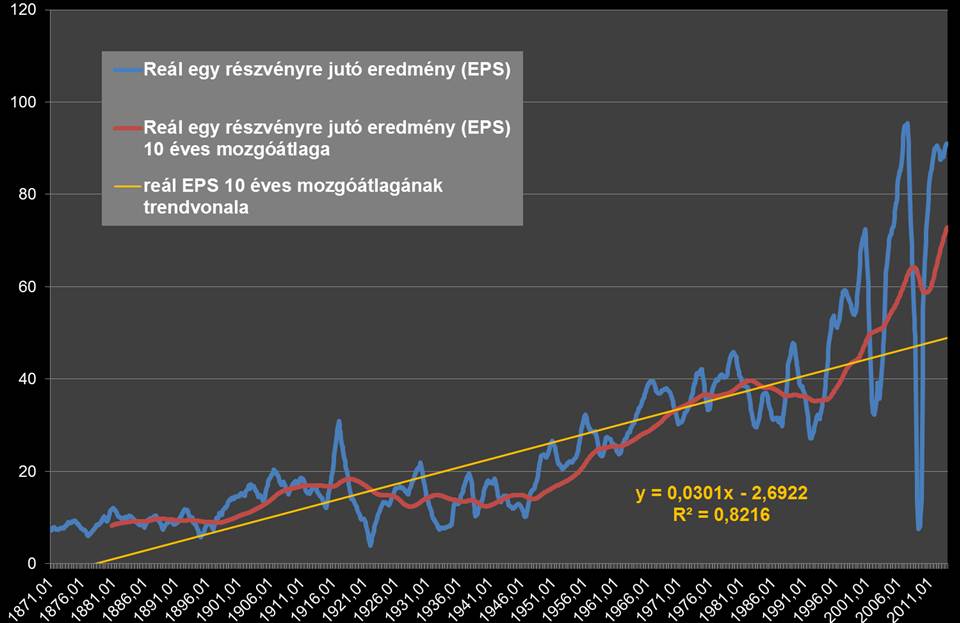

Az alábbi ábrában bemutatom a Shiller P/E számításának alapjául szolgáló reál egy részvényre jutó (S&P 500 index) eredmény alakulását (kék grafikon). Látható, hogy ez is nagyon volatilis, de szintén felfelé tendál. Ezt is kisimítom egy tízéves mozgóátlaggal (piros grafikon). Ez már egyértelmű felfelé trendet mutat. Az erre illesztett lineáris regressziós trendvonal determinációs együtthatója 0,82, ami azt jelenti, hogy a regresszió a mozgóátlag varianciáját 80%-ban magyarázza, tehát ez igen erős, a folyamatot jól megragadó trendvonal.

Itt tehát láthattuk, hogy nem csupán a Shiller P/E trendje halad felfelé, hanem az árfolyamokkal megvett részvényeredmény is. Így a mutató növekedése sem csupán expanzió, hanem a reál bázis is nő mögötte. Ezt azért érdemes belátnunk, mert ha észrevesszük, hogy a trend EPS egyes korszakok közt egyértelműen növekszik, akkor ez igazolja azon korábbi sejtésemet, hogy egy adott, aktuális P/E hányadost a neki megfelelő gazdaságtörténeti korszak trendátlagával kell összevetnünk. Egyszerűbben: a 20. század első felében az EPS (1 darab S&P 500 indexre) ritkán lépte túl a 20 dolláros szintet. Ekkoriban az USA vállalati szektorának összesített eredménye a GDP 1-2%-át tette ki. Manapság viszont eléri a 8-10%-át. Tehát a mai értékeltségeket egy, a maihoz hasonló jellegzetességeket felmutató időszakhoz kell viszonyítanunk: a jelen helyzetet a jelent kialakító trendátlaghoz. Az EPS 1995-ben lépte először át az 50 dolláros szintet. Most is ebben a szakaszban vagyunk, és haladunk a 100-as határ felé. Ezért úgy látom, hogy a mai, 23,6-os Shiller P/E értéket jogos az elmúlt 20 év átlagához (ami 26,52) viszonyítanunk,: így túlértékeltségről – ezen az alapon – még nem beszélhetünk.

Helyi túllövés ettől azonban még előfordulhat. Láttuk, hogy szeptemberben a kereskedési számlákon felhalmozódott margin-adósság rekord méreteket öltött, mivel a befektetők a továbbra is fennmaradó likviditásbőség eufóriájának hullámait meglovagolni igyekezvén újabb és újabb pozíciókat nyitottak a részvénypiacokon. Legutóbb ilyen „all time high”-rekord értéket éppen 2007-ben, a nagy összeomlás előtt mértek. A kisbefektetői szentiment is extrém bullish: a múlt heti (október 16-i felmérés) AAII adatok szerint 46,3%-uk bizakodó (39% a hosszú távú átlag), míg csak 24,9%-uk borúlátó (itt 30,5% az átlag). Ezen két adat akár kontraindikátor is lehet. Egyelőre azonban a piac, úgy tűnik, felfelé haladó trendet mutat, és mi megyünk vele, hiszen ugye a trend a barátunk ...

Címkék: Címkék Nobel-díj Schiller S&p500 p/e

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.