Merre fog menni a piac? Emelkedni, vagy esni fog? A legfontosabb kérdések, amikre mindenki gőzerővel keresi a választ, és mindenki talál hozzá megfelelő eszközt, hogy a saját igazát alátámassza. Ezek az eszközök széleskörűek lehetnek, elkezdve a fundamentális elemzéssel, folytatva a technikai elemzés eszköztárával.

Merre fog menni a piac? Emelkedni, vagy esni fog? A legfontosabb kérdések, amikre mindenki gőzerővel keresi a választ, és mindenki talál hozzá megfelelő eszközt, hogy a saját igazát alátámassza. Ezek az eszközök széleskörűek lehetnek, elkezdve a fundamentális elemzéssel, folytatva a technikai elemzés eszköztárával.

Azonban nem születne most meg ez a rövid írás, ha nem lennének ennél sokkal hajmeresztőbb indikátorok, elemzési technikák a világ tőzsdéin. Ezeket elég nehéz tudományosan megmagyarázni, sőt valószínűleg jó néhányukat nem is lehet, de itt vannak, a mindennapi életünk, sőt egyes esetekben talán döntési mechanizmusaink egy apró részét is felölelik. Még az is előfordul, hogy néha tényleg működnek: vagy az önbeteljesítő jóslatuk miatt, vagy pedig azért, mert épp a véletlen ezt hozta.

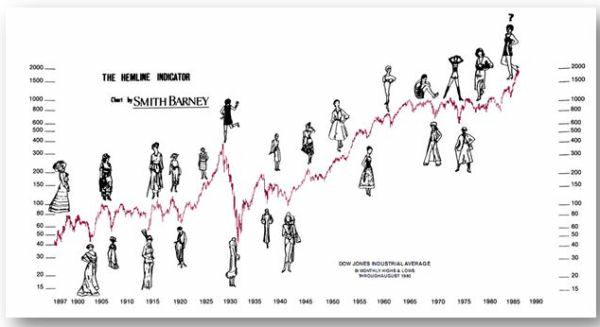

Jelentős részükkel a legtöbben már biztosan találkoztak. Az egyik legnépszerűbb a „sell in may and go away”, azaz adj el mindent májusban, és menj szabadságra. Mivel nyáron mindenki a megérdemelt pihenését tölti, ezért alacsony a piacokon a forgalom, és így nem érdemes semmit sem csinálni; a legtöbb nyári kereskedési szezon emiatt inkább negatív eredményt szokott hozni. Vagy ott van például a Santa Claus rally, azaz a Mikulás rali, aminek következtében az év vége inkább pozitív lesz, lévén hogy a befektetők (menedzserek) nem szeretnék a bónuszukat elúszva látni, így inkább megtartják a piacokat a magasban. Továbbá van, aki a nők szoknyája és az indexek közötti összefüggést tanulmányozta: ez az úgynevezett Hemline index. Ennek megfelelően, ahogy javul a gazdaság (és emelkednek az indexek), a szoknyák hossza csökken; amikor a legrövidebb, akkor kell shortolni, és amikor a leghosszabb, akkor kell venni. Szerencsére 2010-ben született egy tudományos irat erről a megfigyelésről, ahol azt állapították meg az elemzők, hogy a gazdasági ciklus 3 évvel a szoknyák hosszának változása előtt jár, azaz a jó öreg megfigyelés nem igazán állja meg a helyét. A sort természetesen lehetne még folytatni, úgy mint: januári effektus, a kongresszusi hatás, satöbbi…

A Hemline index

Mivel közeledik február, ezért talán nem lesz meglepő, hogy melyik az éves sorrendben a következő esemény, amelyre részvénypiaci kereskedési stratégiát „lehet” építeni. Ez nem más, mint a Super Bowl, azaz az amerikai futball liga azaz az NFL döntő összecsapása.

A döntőn alapuló analógia, mint a legtöbb esetben, pofonegyszerű: ha olyan csapat nyer, amelyik a régi American Football Conference, azaz az AFC tagja volt (régebben AFL), akkor medve piac lesz, ha viszont olyan csapat nyer, amelyik a régi National Football Conference, azaz az NFC tagja volt (régebben NFL), akkor emelkedni fog a piac az év hátralévő részében. Annak, hogy régi AFC vagy NFC tag-e a győztes csapat, azért van jelentősége, mert bizonyos csapatok az évek során konferenciát váltottak, és ezt figyelembe kell venni. Ennek az oka, mint később látni fogjuk az, hogy amikor a két liga egyesült, akkor 16 csapat volt a régi NFL/NFC-ben és 10 a régi AFC/AFL-ben, amit korrigálni kellett ahhoz, hogy ligánként egyenlő legyen a csapatok száma. Az amerikai futball ugyanis két szálon futott a történelemben. 1920-ban alapították az NFL-t. Az évek során azonban több rivális liga is szerveződött, de ezeket az NFL könnyen elsöpörte a színről, majd a legerősebb rivális szövetség az 1959-ben létrehozott AFL lett. Az új liga népszerűségének növekedése ellen már nem tudott mit tenni az NFL, így a két liga egyesült, 1967-ben, (véglegesen 1970-ben) és az NFL nevet tartották meg. A bajnokságban azonban továbbra is két konferencia van az AFC és az NFC 16-16 csapatával, és a szezon végén ennek a két konferenciának a legjobbja mérkőzik meg egymással. Super Bowl-t 1967 óta játszanak, az egyesülés óta, de ezt a nevet csak 1970-ben kapta meg a legnagyobb döntő.

Forrás:12thmanrising.com

Forrás:12thmanrising.com

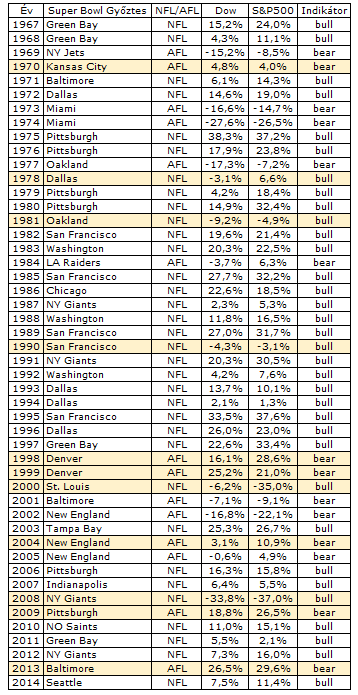

Ha a Dow Jones Average Index-et és a Super Bowl fent említett előrejelzését összehasonlítjuk, akkor az jön ki az adatok alapján, hogy a találati arány 70- 80%-os, de természetesen azt tudjuk, hogy a két dolog, azaz egy tőzsdeindex és egy döntő között semmiféle makróökonómiai kapcsolat nincs, így ez a találati arány pusztán a véletlen műve. Az viszont érdekes, hogy az elmúlt 48 évben 36-ször jól jósolta meg a piac irányát a végső összecsapás, és annak az esélye, hogy egy indikátor 48-ből 36-ször találatot ér el, mindössze 2,5%. Azaz egészen kicsi volt az esélye annak, hogy mindaz, amit ma Super Bowl indikátor név alatt ismerünk, bekövetkezzen, de mégis megtörtént. Az egész megfigyelést egy 1978-as Times cikkben írta le Leonard Koppett. Ő ugyanis azt figyelte meg, hogy 11 esetből 10-ben jól jósolta meg a piac útját a döntő eredménye. Ezek után pedig már a tudományos világ figyelmét is magára vonta az esemény, ennek megfelelően az 1989-es Financial Analysts Journal-ban külön elméleti cikk is megjelent az egész koncepcióról, melyet az is erősített, hogy az 1989-es Super Bowl az utolsó pár percben dőlt el, egy 92 yardos touchdown-nal, így a San Francisco nyert a Cincinnati ellen, és mivel az előbbi NFL-es csapat volt, így emelkedést jósolt az adott évre. Be is jött, a Dow Jones index 27%-os, az S&p500 31,7%-ot erősödött abban az évben.

Az eredmények ellenőrzése végett álljon itt egy táblázat 1967-től. Színezve azok az évek vannak, amelyekben nem jött be a jóslat. Fontos kitétel, hogy az indikátor eredményét a Dow Jones Index-el kapcsolatban néztem. Az S&P500 esetén van néhány év,amikor emelkedni tudott annak ellenére, hogy a Dow Jones Index negatív lett.

Forrás: saját szerkesztés, Wall Street Journal

Forrás: saját szerkesztés, Wall Street Journal

Természetesen ennek megfelelően az átlaghozamokban is nagy a különbség, vagyis azoknak az éveknek az átlaga, amikor régi NFL-es csapat nyert +11,53%, míg a régi AFL-es csapat által nyert évek átlaga -0,74%. Jelentős különbség.

Egy megválaszolatlan kérdés maradt már csak hátra, hogy akkor most mi is lesz 2015-ben?

Nehéz tippelni, és igazából nem is lenne szükséges, hiszen az indikátor úgy szól, hogy az adott évben mi fog történni, azaz az eredmény után bőven van lehetőség pozíciókat felvenni, de természetesen ezt mi nem ajánljuk a befektetőknek, hiszen tudományos alapja nincs az egész elméletnek, és erre pénzt bízni óriási felelőtlenség lenne.

A hétvégi elődöntők értelmében a Seattle Seahawks azaz a 2013-as Super Bowl győztes és a New Englands Patriots csap össze. A felállás egyszerű lenne, hiszen ha a Seattle nyer, akkor elvileg a részvénypiac felfelé fog mozdulni, ellenkező esetben készülhetnek a medvék. De hogy ezt hogyan kellene értelmezni, megint fogós kérdés, hiszen a Seattle se nem AFC se nem NFC-s csapat. Alapesetben az NFC-ben játszik, de 1976-ban, alapítása után, csatlakozott az NFC-hez, majd 1977-től 2001-ig az AFC-hez, végül 2002-től ismét NFC tag lett. Ember legyen a talpán, aki itt egyértelmű következtetést tud levonni, ugyanis a csapat nem is létezett 1967 előtt, ahonnan a Super Bowlt datáljuk.

Forrás: boston.com

Forrás: boston.com

De talán nem is ez lesz a fontos. A New Englands rendkívül sima győzelemmel lett a csoportja bajnoka (örülhetnek a medvék), viszont a másik liga döntőjében a Seattle óriási bravúrral, és szerencsével ismét az utolsó utáni percben verte meg az ellenfelét (visszavághatnak a bikák), így ha ezt át tudja örökíteni a végső döntőre, akkor egy nagyszerű szórakozásunk lesz, utána pedig majd megtesszük a téteket, talán valamilyen más és bölcsebb elgondolás alapján.

Nem maradt más, mint bekészíteni az energiaitalokat, a rágcsálnivalót, és leülni a TV elé 2015 első februári hétvégéje után, hétfő hajnalban fél egykor. Na és persze, aznapra szabadságot kivenni…

Címkék: sport usa stratégia elemzés trend pszichológia super bowl nfl tőzsde recesszió előrejelzés kereskedés indikátor 2015 S&p500

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.