Jurassic Park a tőkepiacokon (a Figyelőben megjelent cikk bővített változata)

Pillár Zsolt

2015.03.19. 10:16

Első rész

Első rész

Emlékeznek arra, amikor a Jurassic Park című filmben, a gonosz tudós menekül, és összetalálkozik az erdőben egy kicsi, aranyos dínóval, aki forgatja a fejét és gügyögő hangon próbál kommunikálni? És emlékeznek arra, hogy két perc múlva ez a dínó már egy elvetemült szörny, aki sikoltó hangon támad, és darabokra tépi a menekülni próbáló tudóst? Na, itt megtanulhattuk, hogy nem minden az, aminek látszik! Ez a jelenet méltán reprezentálja a lehetetlen/ismeretlen események megtörténtének valószínűségét a tőkepiacokon.

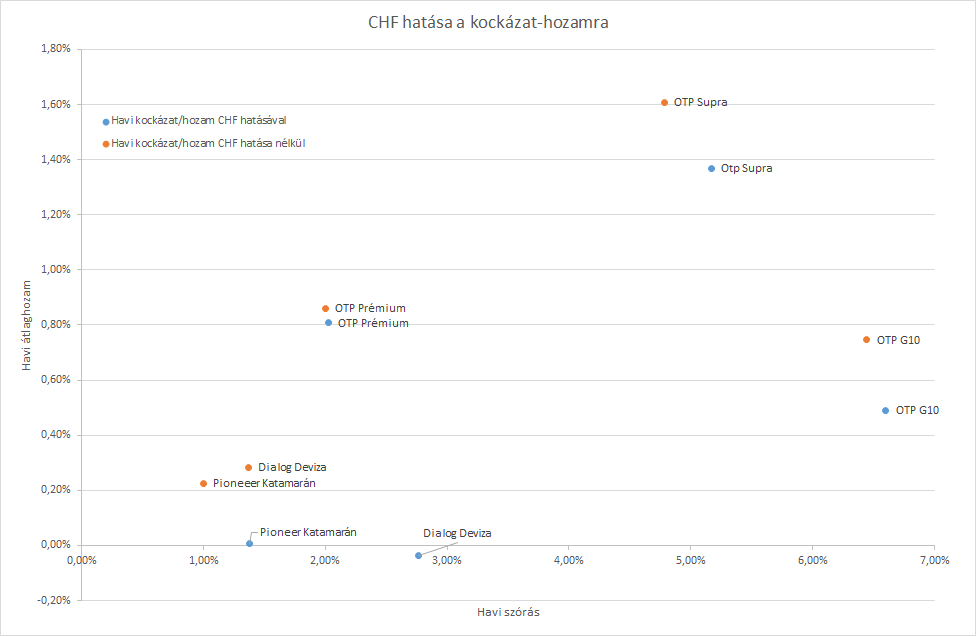

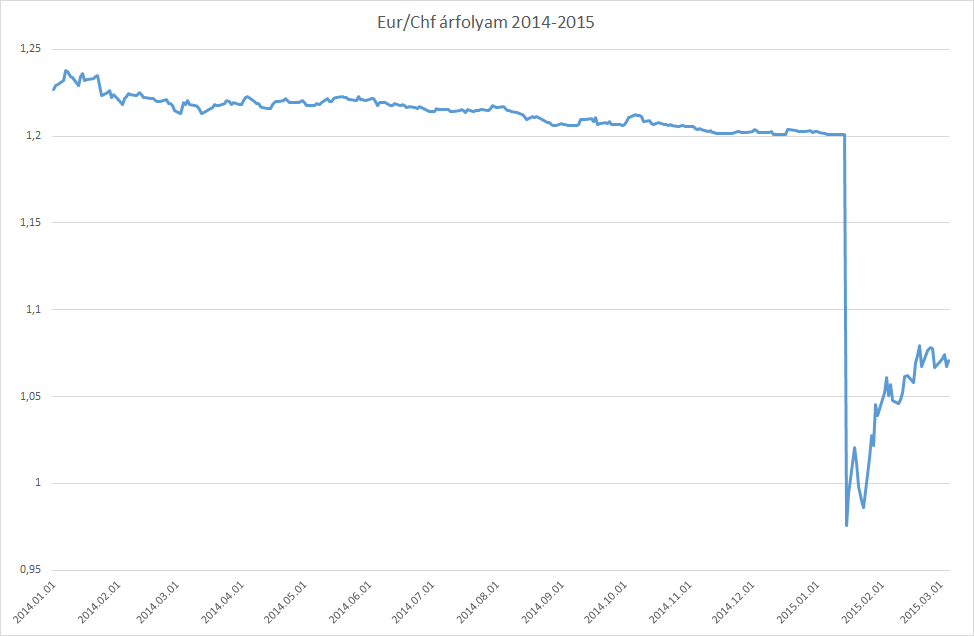

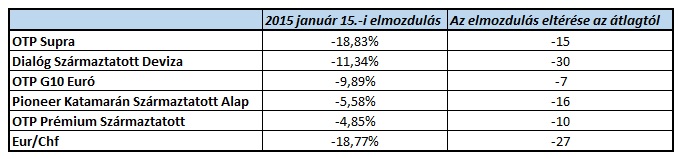

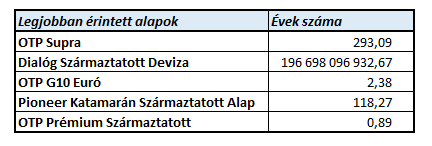

Ilyen esemény volt a svájci jegybank január 15-i lépése is, amikor az EUR/CHF, 1,20-as szintje védelmének eltörlését deklarálták. A látható eredménye pedig sokkoló volt: a CHF-ben felvett hitelek drámai drágulása, a közvetlen CHF gyengülésre játszó devizapozíciókat tartó befektetők jelentős vesztesége, mely érintette a hazai abszolút hozamú befektetési alap szektor egyes képviselőit is. Ez az esemény újra felhívta a figyelmet a kockázatkezelés fontosságára. A mindennapi életünkben is eltérő mértékben kezeljük a kockázatokat, pl. mindig bekötjük a biztonsági övet…vagy legalább az autópályán mindig…. vagy legalább 130 km/h fölött mindig, vagy egyáltalán nem (…..?) - még ha vasárnapi autósok vagyunk, vagy ha profi vezetők, akkor is. A választás a miénk, de annak ellenére, hogy mindannyian tudjuk, hogy a szabályszegés önmagában nem idéz elő katasztrófát, a sebesség növekedésével a bekötött öv nélkül karambol esetén a végzetes következmény kockázati szintje exponenciálisan megnő. Ezt a profiknak még jobban kell tudniuk. Az EUR/CHF egy nap alatti 18,77%-os esése a legnagyobb mértékben a több mint 50 működő alapot képviselő abszolút hozamú befektetési alap szektort rázta meg, ezek között is legnagyobb mértékben a következő alapokat (zárójelben a napi árfolyamhatás): OTP Supra (-18,83%), Dialóg Származtatott Deviza (-11,34%), OTP G10 Euró (-9,89%), Pioneer Katamarán (-5,58%), OTP Prémium ( -4,85%). Annak ellenére, hogy minden befektetési termék esetén felhívják a figyelmet, hogy a múltbeli teljesítmények nem jelentenek garanciát a jövőbeliekre vonatkozóan, a befektetési döntések egyik alapja a múltbeli hozamok vizsgálata. Ily módon felmerül a kérdés, vajon ezen alapok vásárlói sejthették-e, hogy ilyen mértékű kockázatok rejlenek az alapokban? A kérdést összetetten, több tényező figyelembevételével hasznos vizsgálni, de ezek közül az egyik lényegi az, hogy az érintett alapokat indulásuktól kezdve tekintve, az adott havi hozamhoz milyen havi szórás (kockázat) adatok tartoztak. A lenti táblázat ezt mutatja a CHF esemény előtt és után.

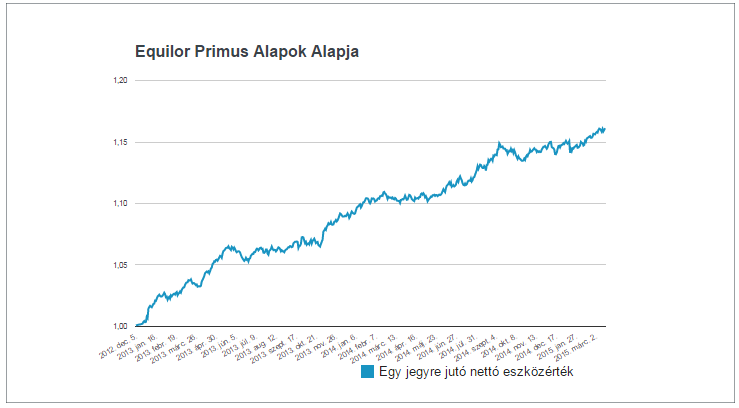

Forrás: Bamosz, Equilor Alapkezelő

Jól látható, hogy, a legkisebb havi hozamot és a hozzá tartozó legalacsonyabb szórást a Dialóg és a Pioneer Katamarán alapjai produkálták. Itt tehát a befektetők alapvetően egy alacsony kockázatú, mérsékelt teljesítményű alapot vettek meg, így mindenképpen meglepetést okozhatott a Dialóg alap drasztikus visszaesése, hiszen az esemény hatására a havi hozam negatívba fordult azzal, hogy a havi szórás 1,37%-ről 2,77%-re nőtt. A másik véglet az OTP Supra, ahol egyértelműen látható, hogy az alap életpályája során a nagyon magas havi hozam mellé rendkívül nagy, 4,79%-os szórás tartozott, az EUR/CHF elmozdulás pedig a havi hozamot 1,37%-ra rontotta, de a szórás csupán 5,17%-re nőtt. Tehát véleményem szerint ez az alap a kifejezetten magas kockázattűrő befektetőknek szólt, a statisztikai adatok ezt mutatják. De elég védelmet nyújt-e a statisztikai elemzés? Alapnak kiváló, de önmagában kevés, a diverzifikáció, a kockázatporlasztás elengedhetetlen. Ezért mi létrehoztunk a Primus befektetési alapot, amely különböző kritériumok meghatározott arányú súlyozásával válogatja és aktívan változtatja a véleményünk szerint legjobb abszolút hozamú alapok súlyát. A cél az árfolyam változékonyságának minimalizálása és a betéti hozamoknál lényegesen magasabb teljesítmény elérése. A modellünk részét képezi a Markowitz optimalizálási modell, az előbb bemutatott kockázat/hozam tábla a teljes vertikumra nézve, emellett vizsgáljuk az egyes alapok legnagyobb napi visszaeséseit is és a grafikonok karakterisztikáját (ferdeség, csúcsosság), valamint azt is, hogy az egyes kiválasztott alapok milyen típusú eszközcsoportokba fektetnek. Az eredmény az indulás óta 6,69%-os éves hozam, nagyon alacsony szórás mellett.

Equilor Primus Alapok Alapja, február havi jelentésének linkje

Látták Brad Pitt kiváló zombifilmjét, a Z világháborút? Amikor ellátogat Jeruzsálembe, az egyetlen városba, melyet egy olyan fal vesz körül, amely távol tartja az élőhalottakat, hangzik el ez a beszélgetés:

A helyi titkosszolgálat ügynöke:

- A legtöbb emberrel az a gond, hogy nem hiszi el, hogy valami megtörténhet, amíg meg nem történik. Ez nem butaság, vagy gyengeség, ez az emberi természet.

Brad Pitt:

- Honnét tudták?

- Elcsíptünk egy közleményt egy indiai tábornoktól, melyben azt mondja, zombikkal harcolnak, élőholtakkal.

- Falat építenek, mert olvastak egy közleményt, amiben a zombi szó szerepel?

- ’72-ben nem akartuk elhinni, hogy lemészárolnak az Olimpián. ’73 októberében arab csapatmozgásokat láttunk, de megegyeztünk, hogy nem jelentenek veszélyt. Egy hónapra rá az arabok majdnem a tengerbe toltak minket. Hát úgy döntöttünk, hogy változtatunk.

- Hogyan?

- A tízedik ember. Ha kilencen ugyanazt az információt nézve ugyanarra a következtetésre jutunk, a tízedik ember feladata, hogy vitassa azt. Akármilyen valószínűtlennek tűnik is, a tízediknek aszerint kell vizsgálódnia, hogy a többi kilenc tévedett.

- És maga volt a tízedik?

- Igen.

A tanulság: a tőkepiacokon mindig is létezett és létezni fog a „black swan”-effektus (nem várt drasztikus események bekövetkezése), a hatékony kockázatkezelés megköveteli a „tízedik embert”.

A cikk végén tekintsék meg a film trailerét.

Második rész

Szerző: Debreczeni Csaba

2009. május 14-én az Európai Űrügynökség útjára bocsátotta a Planck nevezetű műholdját. Segítségével az univerzumunk korára vonatkozó információkat szerettek volna gyűjteni. A Planck műhold sikerrel járt, a kutatók megállapították, hogy az univerzumunk körülbelül 13,82 milliárd éves. Elképzelhetetlen, és persze még itt is lehet bőven statisztikai hiba, de most fogadjuk el ennyinek, és emlékezzünk rá.

2015. január 15-én a svájci jegybank megszüntette a svájci frank euróhoz való rögzítését, mely drasztikus hatással volt a pénzpiacokra és érintette a befektetési alapok szektorát is.

Forrás: Bloomberg, saját szerkesztés, EQA

Forrás: Bloomberg, saját szerkesztés, EQA

Ennek megfelelően a portfolio.hu által gyűjtött legnagyobb vesztesek itthon a következő alapok voltak:

Forrás: BAMOSZ, Bloomberg, saját szerkesztés, EQA

Forrás: BAMOSZ, Bloomberg, saját szerkesztés, EQA

A normál eloszlás keretébe foglaltuk a fenti események hatásait annak érdekében, hogy további információkat tudjuk meg az ominózus nap hatásiról.

A normál eloszlást alapvetően független események hatásainak bemutatására hívják segítségül. Például, ha megnézzük az összes férfi magasságát (amelyek függetlenek egymástól), akkor kiderül, hogy a világ átlaga 177,8 centiméter. A világon lévő összes férfi magassága 68,2%-ban a 185,4 és 170,2 centiméter közötti tartományban található. Ők az átlagtól 1 szórásnyira térnek el. 3 szórásnyira már a férfiak 99,7%-a található, vagyis az ő magasságuk 200,6 és 155 centiméter között lesz. Könnyen belátható, mivel van fogalmunk a testmagasságokról, hogy tényleg sokan lesznek 155 és 200 centiméter között. Viszont vannak nagyon kiugró testmagasságú egyének, ők már más kategóriát képeznek, előfordulási esélyük nagyon csekély. Ezt a modellt ültettük át az alapokra vonatkozó hatásvizsgálatra, persze azon lehet vitatkozni, hogy a tőkepiacokon az események függetlenek-e egymástól, de az biztos, hogy az EUR/CHF elmozdulás rendkívüli esemény volt.

Ez alapján, ha visszanézzük a táblázatot, az EUR/CHF elmozdulása a devizapár napi átlagától -27 egységnyire volt. A legkisebb hatása az OTP G10 alapra volt, -7 szórásnyira. Minél mínuszosabb ez az érték (vagy minél magasabb), annál kisebb a valószínűsége az adott esemény bekövetkezésének.

Emlékszünk még a Planck űrszondára? 13,82 milliárd évesre becsülte az univerzum korát. Az OTP G10 alap napi esésének -7 szórása olyan esemény, ami 21 milliárd 954 millió 856 ezer 78 évente történhetne meg egyszer! A többi alapét jobb, ha ki sem számoljuk, mert felesleges. Elvileg nem történhetne meg.

Az is igaz, hogy a befektetők ritkán vesznek alapot egy napra, így talán érdekes lehet megnézni azt is, hogy a fenti vizsgálat mennyire módosul akkor, ha például a hozamokat és kockázatokat nem napi, hanem havi alapon rangsoroljuk. Nos, ebben az esetben kicsit megnyugodhatunk. Na persze, van kiugró esemény, mely szerint a Dialóg alapnak 196 milliárd évente egyszer kellene ennyit esnie havi szinten, de például kiderül, hogy az OTP G10 esetében 2,38 év, azaz 28 havonta számolhatunk egy ilyen eseményre, míg az OTP Prémium esetén 1 éven belül, pontosan 10 havonta (0,89 évente) előfordulhat egy ekkora esés. Joggal tehetjük fel a kérdést, hogy ez miért módosul ennyit abban az esetben, ha időtartamot váltunk, és nem a napi eredményekkel dolgozunk, hanem a havi adatokkal? A válasz az, hogy a svájci frank esése 2015. január 15-én történt, azaz utána még volt fél hónap, amikor az adott alap szépíthetett, és javíthatta az eredményét. Vagy úgy, hogy átrendezte a portfólióját, vagy azáltal, hogy eladta a nagy veszteségű svájci frank pozícióját. De az is elképzelhető, hogy valaki megtartotta, mert hitt abban, amit a jegybank mondott, tudniillik, hogy az EUR/CHF árfolyam valahol 1,1-nél lenne megfelelő. (Ami később kezdett be is igazolódni.)

Forrás: BAMOSZ, Saját szerkesztés, EQA

Forrás: BAMOSZ, Saját szerkesztés, EQA

Ennek megfelelően az OTP Prémium alap a januári hónapot -2,6%-os eredménnyel zárta, ugyanis a nagy esését le tudta dolgozni hó végére. Ha megnézzük ezt az alapot, akkor az látszik, hogy 2011 júniusában indult, azaz van 46 hónapnyi adatunk. Az alap havi átlaghozama 0,8%, míg a havi szórása 2%. Azaz a -2,6%-os havi hozam 1,5 szóráson belül van, ami egy olyan esemény, ami a normál eloszlás értelmében, ha havi adatokkal dolgozunk, évente előfordul. De ezt könnyen láthatjuk is, hiszen ez az alap januárban is esett 2,4%-ot, 2014 márciusában is esett több mint 2,5%-ot, azaz könnyen látható, hogy ez a január havi elmozdulás nem volt kiugró.

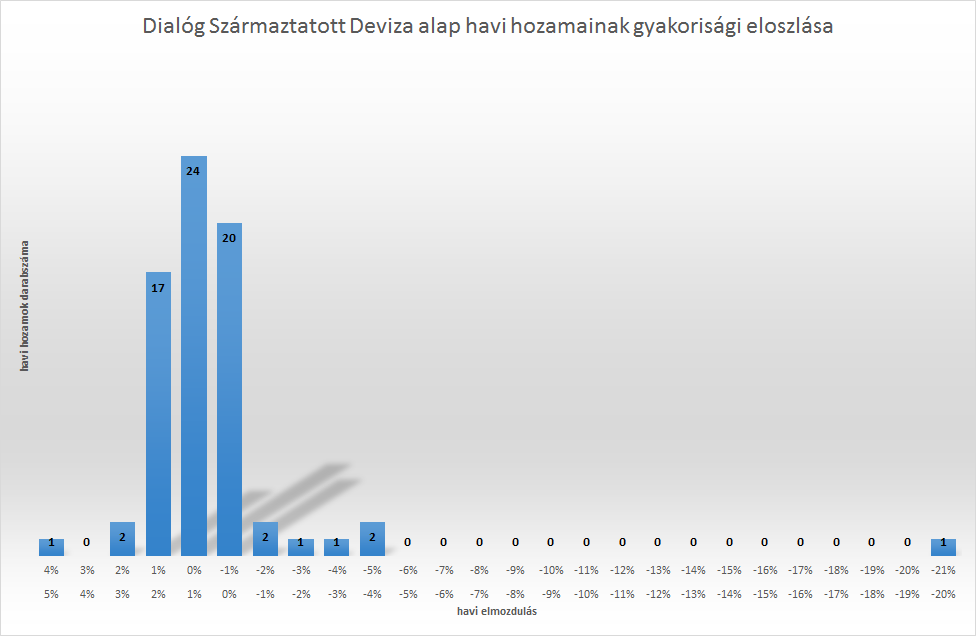

Ha egy extrémebb példát nézünk, mint amilyen a Dialóg alapé, akkor ott az látszik, hogy az alap havi átlaghozama majdnem 0% kereken, míg szórása 2,8%. Januárban az alap több mint 20%-ot esett, azaz a január 15-i esést nem tudta ledolgozni a hónap végéig, sőt, még nagyobb lett a mínusz. Az alap 2009 májusától létezik, és ebben a 71 hónapban a hozamok többsége, mint az a következő gyakorisági ábrán is látszódik, 2% és -1% között helyezkedett el. 1 és 2% között 17, 0 és 1% között 24, 0 és -1% között 20 hónap volt. Ez már így összesen 61 hónapnak az adata a 71-ből, azaz, aki ebbe az alapba fektetett, az az esetek 86%-ban -1% és 2% közötti havi hozamot realizálhatott. Ehhez képest pedig a január havi -20%-os eredmény rendkívül kiugró, úgy is fogalmazhatnánk, nem történhetne meg.

Forrás: Bamosz, saját szerkesztés, EQA

De elég legyen a negatívumokból, hiszen meg lehet csinálni ezt az összehasonlítást a pozitív hozamokra is, hiszen azért az abszolút hozamú alapok az elmúlt években egyre inkább teret követeltek maguknak, és ez nem történt volna meg akkor, ha nem lenne maximális a bizalom az alapot kezelők felé, és ha nem tudtak volna már eddig is a befektetők által elfogadott hozamot elérni.

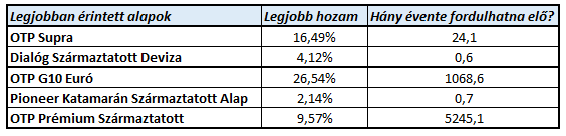

A táblázat azt mutatja, hogy a fenti, január 15-én fókuszba került alapok közül melyik milyen maximum hozammal rendelkezik, és ez hol helyezkedik el a hozamok spektrumában. A legjobb eredménnyel az OTP G10 alap rendelkezik, 26,54%-os havi hozammal, majd a másik kettő OTP-s alap, és végül a Dialóg, majd a Pioneer.

A maximum hozamokat, ha a fenti mintára beillesztjük a normál eloszlás fogalomkörébe, akkor kiderül, hogy a Dialóg és a Pioneer alapok maximuma olyan esemény, amire 0,6 és 0,7 évente, azaz nagyjából 7-8 havonta számítani lehet. Úgy is fogalmazhatnánk, nem kiugróak a hozamok, ha a legjobb eredmény a vizsgálat célja.

Ellentétben a Supra alappal, amely 16,49%-os legjobb havi eredménye 24 évente fordulhatna elő, azaz ez már eléggé kiugró eredmény, nyilván a magasabb kockázat vállalása miatt is sikerül ilyen kiugróan jó eredményt elérni.

A G10 és a Prémium alap esetében még kisebb valószínűségű eredmény született, hiszen 1068 és 5245 évente lehetne ilyen eseménnyel találkozni.

Forrás: Bamosz, saját szerkesztés, EQA

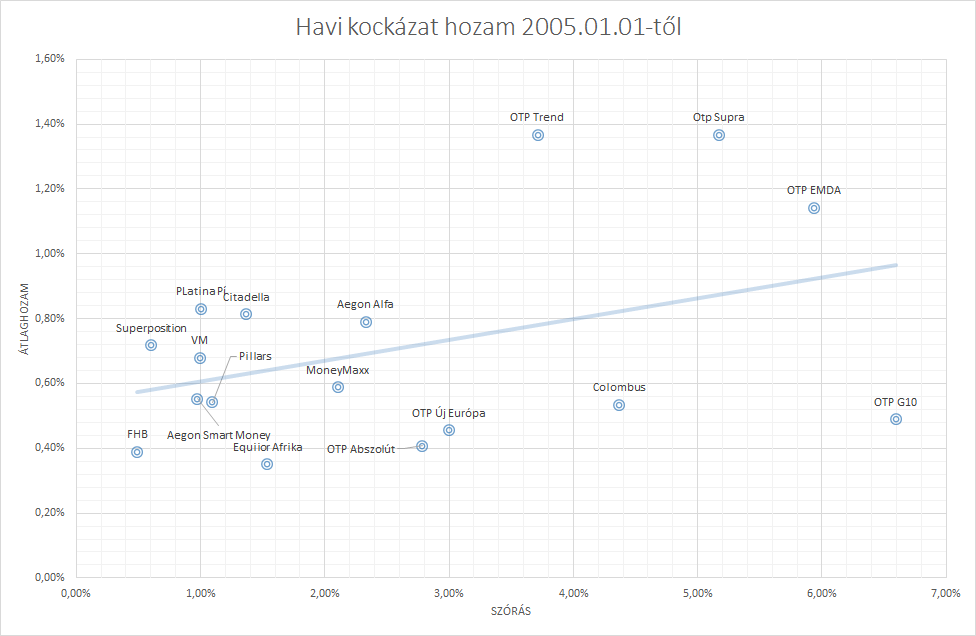

A kockázat hozam univerzuma a főbb abszolút hozamok esetén a következőképpen alakult az évek során:

Forrás: Bamosz, saját szerkesztés, EQA

Az ábrán a jobb felső sarokban azok az alapok találhatóak, amelyek magas kockázatot hordoznak, de ugyanakkor magas hozamot is tudnak előállítani a befektetők részére. Ez teljesen egyszerű közgazdasági összefüggés, hiszen a magasabb kockázatot általában magasabb hozam kíséri. Itt az egyenes alatt lévő alapok a kockázathoz képest kicsi hozamot tudnak produkálni, ergo nem tekinthetőek racionális választásnak. Az ábra bal oldalán az alacsony kockázat mellett, alacsony havi hozamot elérő alapok csoportja található, azaz itt 1-2%-os havi szórású alapok helyezkednek el, amelyek 0,4 és 0,9% közötti hozamot tudnak biztosítani havi szinten a befektetőiknek. Persze az adott alap kockázat-hozam mutatóját nagyban befolyásolja az, hogy milyen piacokra, milyen eszközökbe fektet be, hiszen ha valaki alacsony kockázatú kötvényekből tart rendkívül sokat, akkor a diagram bal oldalára fog kerülni, ha valaki pedig több, kockázatosabb eszközt tart (részvény, deviza), akkor jó döntések esetén a jobb oldalon lesz a helye.

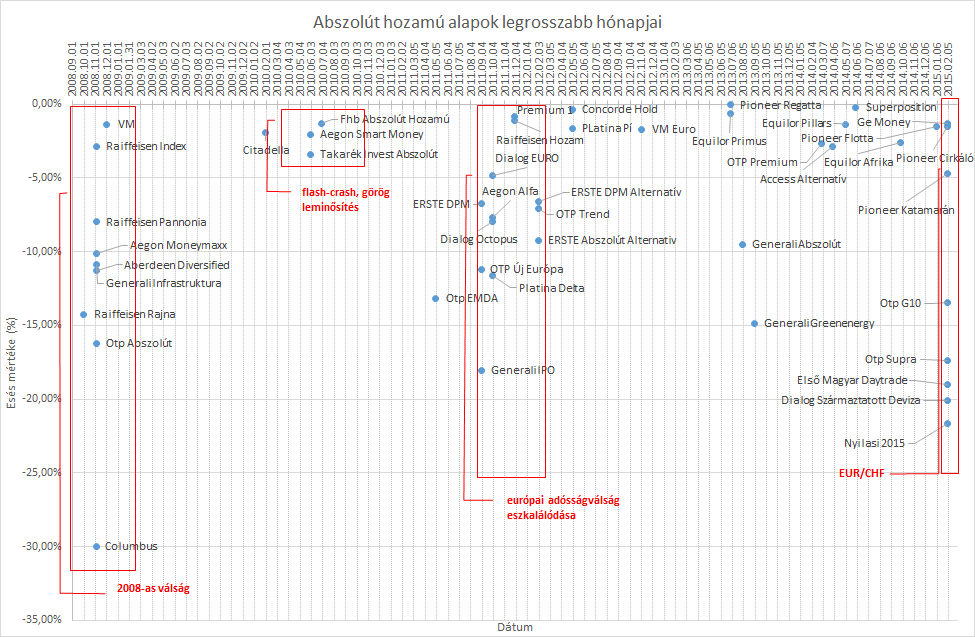

Ha még egy kicsit elidőzünk a fontosabb hazai abszolút hozamú alapok elemzésénél, akkor érdemes figyelmet szentelnünk az egyes alapok legrosszabb hónapjainak is. Erre is elvégeztünk egy statisztikát, és az látszik, hogy a 2015 januárja (a svájci frank hatása miatt) a vizsgált 47 alapból 8 esetében volt a legrosszabb hónap az adott alap indulásától mérve. 2008 novemberében 7 alap könyvelte el eddigi legrosszabb eredményét, és ezen kívül még 2011 ősze-tele az az időszak, amikor viszonylag sokan a mindenkori legrosszabb hónapjukat hozták össze.

Forrás: Bamosz, saját szerkesztés, EQA

Ha megvizsgáljuk az ábrát, akkor szépen kirajzolódnak azok a nehézségek, amelyekkel a piacok és a gazdaságok szembesültek 2008 óta. A diagram elején 2008 ősze nem meglepő, hiszen az amerikai hitelválság ekkor csúcsosodott ki, csődbe ment a Bear Stearns, a Lehman Brothers, és általános káosz uralkodott a piacokon. Ennek megfelelően a hozamok -30% és -1,35% között szóródtak.

A második olyan esemény, amely komoly negatív hatással volt az eredményekre, 2011 őszén kezdődött. Ez az európai adósságproblémák felszínre kerülése volt. Súlyos gondokkal szembesültek a spanyolok, az olaszok, aggodalom övezte a piacokat, hogy Franciaország elveszíti AAA besorolását, és az USA-t is leminősítették.

A harmadik nagy csoport pedig 2015 januárja, amikor az EUR/CHF keresztárfolyam borzolta a kedélyeket, és a vizsgált alapok 20%-a ekkor hozta össze mindenkori legrosszabb hónapját. A mínuszok -1,2% és -21,6% között ingadoztak.

Érdekes, hogy 2010. április-május időszakában nem volt sok és nagy mínusz az itthoni alapoknál ahhoz képest, hogy ekkor minősítették le a görögöket befektetésre nem alkalmas kategóriába, és akkor volt a május 6-i flash-crash, amikor az amerikai indexek közel 10%-ot estek napon belül. Ebben az időszakban a legtöbb index közel annyit esett, mint 2011 őszén, mégis az utóbbi esetben több alap küzdött jelentős mínuszokkal.

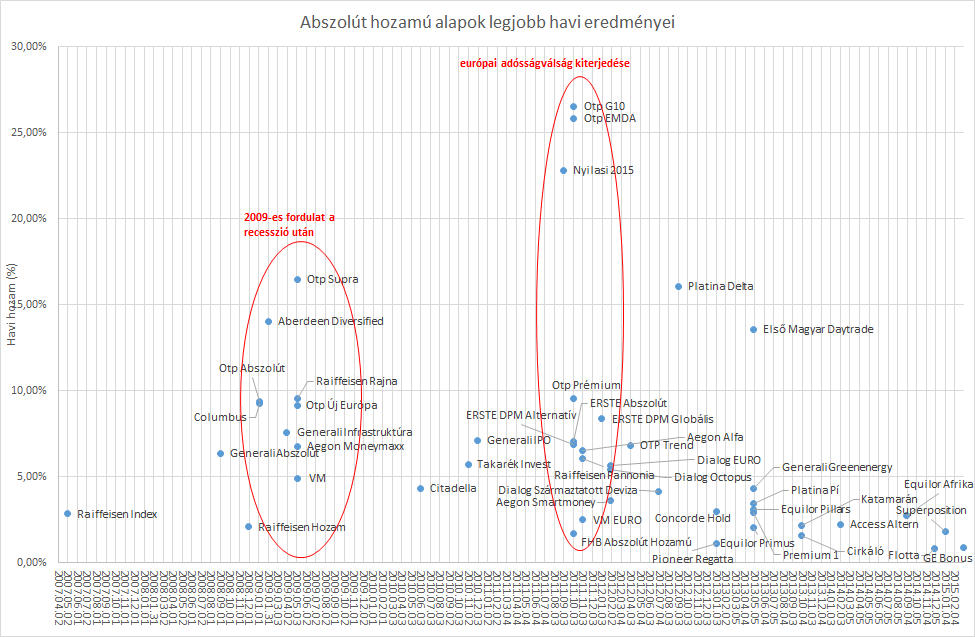

Most pedig végül vizsgáljuk meg a legjobb hozamokat is minden, általunk figyelt alap esetében.

Annyira tökéletes csoportosulást nem lehet felfedezni, mint a nagy esések esetén, de az mindenképpen megfigyelhető, hogy az első csoportban a jobb eredmények 2009 első felében jöttek, pont akkor, amikor a piacok is nagy fordulást mutattak be, és elkezdődött a mai napig tartó részvénypiaci rali.

2011 ősze ezen a diagramon is kivehető, csakúgy, mint az előzőn. Ez ugye az európai adósságválság kiterjedése volt, így mivel itt elég sok helyen lehetett látni mindenkori minimumokat és maximumokat is, ezért egyértelmű, hogy ez a rendkívüli lehetőségek időszaka volt, ahol mindenki meg tudta csinálni a szerencséjét, vagy éppen az ellenkezőt.

Forrás: Bamosz, saját szerkesztés, EQA

Mindezek fényében a befektetési döntések meghozatalakor nem elég csak egy diagram tanulmányozása, hanem szükséges több, összetettebb elemzés lefuttatása is. Nem garantált, hogy így minden kis valószínűséggel előfordulható tényezőt ki tudunk szűrni, de fel tudunk rá készülni, esetleg tompítani tudjuk a hatását, mint ahogy az Equior Primus Alapok Alapja esetében is sikerül indulása óta.

Equilor Primus Alapok Alapja információs link