Az USA jegybankja szerepét betöltő szövetségi tartalékalap-rendszer (Federal Reserve System), rövidítve a Fed, szeptember 17-18-án monetáris tanácsi ülést tartott. Ennek fő témája a jelenleg futó, harmadik körös gazdaságélénkítő, likviditásbővítő program kivezetésének időzítése, annak ütemezése és az első lehetséges havi kötvényvásárlási mennyiség csökkentésének mértéke volt. A piac Bernanke Fed elnök nyári időszakban tett megjegyzései alapján 10-15 milliárdos csökkentést valószínűsített, ez volt a konszenzus, melyet a piaci árfolyamok is tükröztek.

Az USA jegybankja szerepét betöltő szövetségi tartalékalap-rendszer (Federal Reserve System), rövidítve a Fed, szeptember 17-18-án monetáris tanácsi ülést tartott. Ennek fő témája a jelenleg futó, harmadik körös gazdaságélénkítő, likviditásbővítő program kivezetésének időzítése, annak ütemezése és az első lehetséges havi kötvényvásárlási mennyiség csökkentésének mértéke volt. A piac Bernanke Fed elnök nyári időszakban tett megjegyzései alapján 10-15 milliárdos csökkentést valószínűsített, ez volt a konszenzus, melyet a piaci árfolyamok is tükröztek.

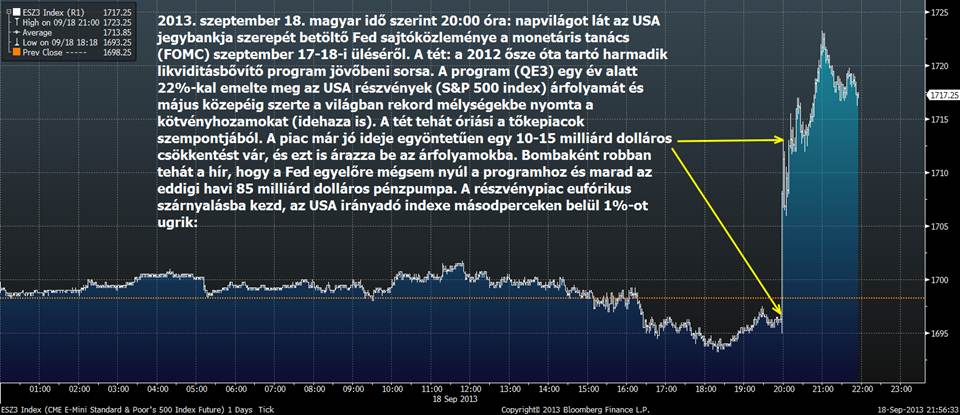

A Fed döntéséről szóló és a mögöttes indoklást is tartalmazó közlemény 18-án, szerdán, magyar idő szerint pontban 20 órakor látott napvilágot, és azonnal óriási pozitív piaci reakciót idézett elő, szinte minden fontosabb eszközosztályban. A Fed ugyanis azt a lépést tette meg, amelynek a piac gyakorlatilag nem adott esélyt. Azt közölte, hogy jelenleg még nem látja időszerűnek a likviditásbővítő program visszafogását.

Az indoklás legfontosabb része angolul: „The Committee decided to await more evidence that progress will be sustained before adjusting the pace of its purchases”. Azaz: „a (monetáris tanács) Bizottság úgy ítélte meg, hogy egyelőre még több bizonyítékra van szüksége a beindult fejlődés tartósságát illetően, mielőtt megfontolná a (kötvény-) vásárlások módosítását”. Ezután következett a részletes, az egyes növekedési területeket (foglalkoztatottság, infláció, lakáspiac, ipari termelés, stb.) elemző értékelés.

Véleményünk szerint, melyet a piaci kommentárok visszaigazolnak, a Fed úgy ítélte, hogy a növekedés terén az utóbbi 1-2 évben elért eredmények egyelőre még nem meggyőzőek, nem ölelik át az USA gazdaságának egészét, túl törékenyek ahhoz, hogy elviseljék azon monetáris kondícióknak a felpuhítását, amelyek éppen csak, hogy elkezdték a konjunktúra elemeket növekvő pályára állítani. Magyarán: ha most lépnek, akkor a fürdővízzel együtt a gyereket is lehet, hogy kiöntik. A kockázatokat asszimetrikusnak ítélték meg: igaz, hogy hosszabb távon már kedvezőtlen hatása is lehet a likviditásbővítésnek, de ennél sokkal nagyobb kockázatokat hordoz, ha idejekorán húzzák ki a feltápászkodó gazdaság lába alól a „monetáris talajt”. A két legfontosabb piac, a részvény- és a kötvénypiacok napon belüli reakciója jól tükrözi a felfokozott izgalommal várt bejelentés óriási hatását:

1. ábra

Részvénypiaci reakció: az S&P 500 index napon belüli árfolyammozgása

2013. szeptember 18-a, szerda

2. ábra

Kötvénypiaci reakció: az USA tízéves államkötvény hozamának napon belüli alakulása

2013. szeptember 18-a, szerda

QE1-QE3 - A jelenlegi likviditásbővítő program (QE3: Quantitative Easing phase 3: mennyiségi könnyítés /pénzpumpa/ harmadik kiadás) definíciója: 2008 októberében az USA gazdasági, pénzügyi és politikai elitje a most éppen ötéves Lehman-csőd nyomán beinduló recessziós spirál sebességét és mélységét látva megijedt (jogosan), hogy ha nem tesznek gyorsan valamit, akkor az 1929. október 24-i tőzsdekrach nyomán kialakuló recesszió, majd az ebből az akkori rossz gazdaságpolitika nyomán kialakuló nagy gazdasági világválság megismétlődhet (bővebben lásd az internetes forrásokat).

Az akkori válság tanulsága az volt, s ezt a modern közgazdaságtan atyja, Keynes már 1936-ban megfogalmazta, hogy a gazdaságba pénzt kell pumpálni, s a kamatlábakat a minimumra kell csökkenteni, hogy a szereplők megrendült bizalmát ezzel ellensúlyozzák, a leült aktivitást felpörgessék, s ne induljon be deflációs spirál, ami a lakossági fogyasztás csökkenésén keresztül tovább rontaná a növekedési kilátásokat.

Szerencsére öt éve Bush elnököt jó tanácsadók vették körül, köztük a keynesi tanok lelkes híve, a mostani Fed elnök: Ben Bernanke. Tanácsukra az első likviditásbővítő program már közvetlenül a válság után, 2008 novemberében elindult. Ezáltal 2009 márciusára már 1750 milliárd befagyott banki követelést és jelzálogpapírt (toxic assets, azaz „mérgezően” rossz pénzügyi eszközök) cseréltek be frissen teremtett, likvid számlapénzre. Ezzel a gyors és alapos intézkedéssel sikerült elkerülni a pénzügyi rendszer rettegett leolvadását (financial meltdown).

Ezután, 2010 novemberében következett a likviditásbővítés második köre, immár a gazdasági visszaesési folyamat megfordítása céljából. Majd a harmadik program 2012. szeptember 13-án vette kezdetét, immár azzal a céllal, hogy tartósan növekedési-kilábalási pályára állítsa az amerikai gazdaságot. Első körben havi 40 milliárd dolláros jelzálogpapír-visszavásárlási (és cserébe pénznyomtatási) program indult be, ezt követte december 12-én egy további, havi 45 milliárdos tétel, amely államkötvény-vásárlásokra vonatkozott. Ezen intézkedések eredménye a havi 85 milliárd dolláros likviditásbővítő program.

Várható hatások az egyes tőkepiaci eszközosztályokra

Részvények: hosszabb távon azok a folyamatok, amelyek a Fed mai döntését indokolják, azaz a növekedés egyelőre még elégtelen volta, nem kedveznek a vállalatok működési környezetének sem. Egy stabilan növekvő gazdaságban a vállalati profitok is jobban és megbízhatóbban növekszenek – s így az ezeket leképező tőzsdei árfolyamok is. Ugyanakkor a növekedési kép az USA-ban most messze jobb, mint 2 éve volt, tehát olyan nagy gond nincs. A Fed egyszerűen csak kivárt, kicsit tovább akarja hizlalni a gazdaság malacát, mielőtt csökkenteni kezdi a táp mennyiségét. Rövid távon a likviditási program mértékének szinten tartása egyértelműen támogató a részvénypiacokra nézve, hiszen a gazdaságba ömlő többletpénz egyben többletkeresletet is támaszt a kockázatosabb befektetési eszközök iránt, melyek nyertesei a részvények és feltörekvő piaci (köztük magyar) államkötvények lehetnek. Ennek oka alapvetően az a tény, hogy a kevésbé kockázatos hagyományos eszközökön, vagyis a fejlett piacok kötvényein szinte semmit sem lehet keresni, hiszen azoknak a hozamát a pénzbőség és a rekord alacsony kamatok már korábban a mélybe taszították. Ennek következtében jelentős tőkebeáramlás volt tapasztalható, elsősorban a magasabb elvárt hozamú, jellemzően fejlődő részvénypiacokon.

Államkötvények: A fejlett piaci (amerikai, japán, német, brit, francia) államkötvények rekord alacsony szinteken vannak. A program kivezetését várva kezdtek az utóbbi egy hónapban emelkedni, de már most látszik, hogy visszakúsznak a nyár előtti szintekre. Különösen, hogy mind az USA, mind az EU akár még évekig fenntarthatja a nulla közeli kamatlábakat. A fejlett piaci kötvényeken tehát alig lehet hozamot elérni, ezek keresletére a pénzpumpa-program fenntartása (ami ezek árát lenyomva tartja) kedvezőtlen. Kedvező lehet ugyanakkor a szerdai döntés a kockázatosabb és éppen ezért magasabb hozamú feltörekvő kötvénypiacokra, ugyanis a hozamokat kereső befektetők újra megjelenhetnek és keresletükkel felhajthatják az árakat.

Forint: A feltörekvő országok kötvényei iránti élénkülő kereslet a magyar államkötvények iránt is potenciális többletkereslet generál, mely egyben a forint iránt is többletkeresletet támaszt, és minden más tényező változatlansága esetén erősíti annak árfolyamát. Ugyanakkor a forint árfolyamára a külpiaci trendek mellett erős hatással lesznek a belföldi makrogazdasági folyamatok és a devizaadósok „kimentésével” kapcsolatos fejlemények.

Arany: A folyamatos likviditásbővítés hosszabb távon a növekvő pénzbőség által inflációs nyomást gerjeszt (ez is a program egyik bevallott fő célja), az arany pedig menedék és reálérték-megőrző eszközként funkcionál. Ebből adódóan az inflációs hatástól mentesítő szerepe felértékelődik. Tehát a döntés rövid távon várhatóan emeli az arany árfolyamát.

Címkék: fed elemzés Címkék Bernanke S&p500

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.