A szezonalitás a legtöbb gazdasági adat, idősor és a befektetések esetében is döntő tényező. Az elmúlt napokban ezt jól lehetett látni, hiszen az amerikai GDP bővülése -0,7%-ot tett ki 2015 első negyedévében, amit sokan a túl kemény télnek, az olajár visszaesése miatt elmaradt energetikai beruházásoknak, és nem utolsósorban annak tulajdonítottak, hogy a jelenlegi gazdasági növekedési számításokban nagyon erős a szezonalitás, és az ezek kiszűrésére alkalmazott módszer nem túl megbízható. Mondhatjuk úgy is, rosszul alkalmazták. (Erről szóló írásunk: Csak a kezemet figyeljék!)

A szezonalitás a legtöbb gazdasági adat, idősor és a befektetések esetében is döntő tényező. Az elmúlt napokban ezt jól lehetett látni, hiszen az amerikai GDP bővülése -0,7%-ot tett ki 2015 első negyedévében, amit sokan a túl kemény télnek, az olajár visszaesése miatt elmaradt energetikai beruházásoknak, és nem utolsósorban annak tulajdonítottak, hogy a jelenlegi gazdasági növekedési számításokban nagyon erős a szezonalitás, és az ezek kiszűrésére alkalmazott módszer nem túl megbízható. Mondhatjuk úgy is, rosszul alkalmazták. (Erről szóló írásunk: Csak a kezemet figyeljék!)

Szerencsére a tőzsdék esetében nincs annyira bonyolult dolgunk, mint egy rendkívül összetett GDP számítása során. A börzék életében is van nagyon sok olyan „népi bölcsesség”, amely iránytű lehet a vagyon elhelyezése szempontjából. Ilyen például a januári effektus, amely értelmében, decemberben általában az eladók dominálnak a közelgő jövedelemadó kozmetikázása, optimalizálása érdekében, így januárban térnek vissza legközelebb a vevők. Sőt, további megfigyelés szerint, ha a január pozitív eredményt mutat fel, akkor az egész év nagyobb valószínűséggel lehet sikeres.

A következő a sorban a „Sell in may and go away”, azaz adj el mindent májusban és tartsd távol magad a piacoktól. A nyár a legtöbb helyen a szabadságolásról szól, így ekkor a tőzsdei kereskedők, alapkezelők is „csökkentett tempóban” dolgoznak, ezért nyáron nem valószínű, hogy sok minden fog történni.

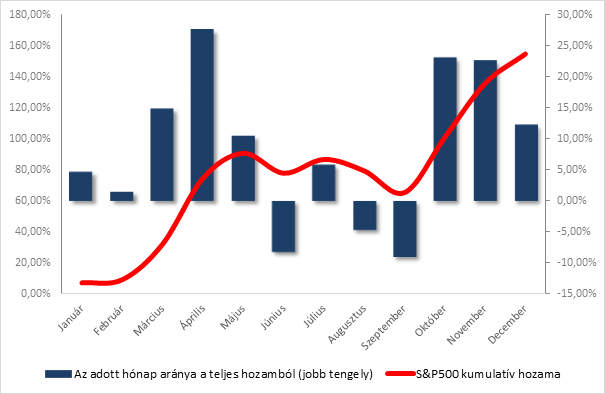

Ha megvizsgáljuk az amerikai Blue-Chipeket tömörítő S&p 500 index teljesítményét 1993-ig visszamenőleg, akkor a következő kép tárulhat elénk: április a legeredményesebb hónap, majd október és november következik. Ezekben a hónapokban keletkezett az elmúlt 22 év hozamainak több mint 73%-a. A március, május és december is igazán figyelemre méltó a sorban, viszont a január a régi megfigyelésekkel ellentétben a teljes hozam mindössze 4,5%-át adja. Az viszont továbbra is igaz, hogy a nyár nem túl fényes, 3 hónapból 2 negatív szaldót tud felmutatni (június és augusztus), ráadásul az azt követő szeptember átlagban az év legrosszabb hónapja.

Forrás: EQA, saját szerkesztés

A piros diagram az index teljes, logaritmikus hozamát mutatja, vagyis a befektetési eredmény két részre bontható: első fele március és május között jön létre, majd egy hosszabb pihenő után október és december között a teljes hozam második 50%-a is realizálódik.

Úgy néz ki, tényleg nincs más hátra, mint szabadságra menni…

Címkék: statisztika stratégia nyár hangulat nyaralás részvény pszichológia előrejelzés szentiment equilor S&p500 eqa

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.