Van egy elméletem a jelenlegi gazdasági helyzetről Főleg az USA-ra és Németországra jellemző az magas foglalkoztatottság, de már Magyarországon és a magas munkanélküliséggel küzdő nyugat-európai országokban is javuló tendenciák mutatkoznak, és bizonyos szakmákban munkaerőhiány van. Persze itthon ez nem azért van így, mert hirtelen mindenki foglalkoztatni akar, inkább a kivándorlásnak és a kötelező közmunkaprogramnak van nagy szerepe ebben. Mindeközben nem látható infláció, egyrészt a nyersanyagok árai csökkennek, másrészt béroldalon sincs (még!) inflációs nyomás, miközben a gazdasági növekedés csekély.

Van egy elméletem a jelenlegi gazdasági helyzetről Főleg az USA-ra és Németországra jellemző az magas foglalkoztatottság, de már Magyarországon és a magas munkanélküliséggel küzdő nyugat-európai országokban is javuló tendenciák mutatkoznak, és bizonyos szakmákban munkaerőhiány van. Persze itthon ez nem azért van így, mert hirtelen mindenki foglalkoztatni akar, inkább a kivándorlásnak és a kötelező közmunkaprogramnak van nagy szerepe ebben. Mindeközben nem látható infláció, egyrészt a nyersanyagok árai csökkennek, másrészt béroldalon sincs (még!) inflációs nyomás, miközben a gazdasági növekedés csekély.

Szerintem azért gyenge a GDP növekedése, mert a vállalatok nem fektetnek a jövőbe. A mai világban az a legnagyobb „innováció”, hogy egy Facebook üzenőfalon lesz-e dislike gomb, avagy sem.

Ami persze fontos, hiszen így például megtudhatja egy Facebookon jelen lévő vállalkozás, hogy mennyien, milyen korosztályból, milyen földrajzi területen és mennyire szeretik az adott céget, és a lehetőségeket lehetne még sorolni. De igazából semmi különleges nincs benne, nem járul hozzá a hatékonyabb, jobb minőségű termeléshez, vagy plusz munkahelyekhez.

Mindez a vállalati jelentéseken is látszik. Ez éppen aktuális is, hiszen lassan lezárul a harmadik negyedéves jelentési szezon, és továbbra is megmutatkozik, hogy a vállalatok gőzerővel dolgoznak azon, hogy minél több pénzt jutassanak vissza a befektetőknek. Ennek hatására pedig záporoznak az osztalék-kifizetések emeléséről szóló hírek, és zajlik a saját részvények visszavásárlása is. Ez utóbbi azért is jó kozmetikázó eszköz, mert így csökken a forgalomban lévő részvényszám, aminek hatása kettős, hiszen

a kevesebb, forgalomban lévő részvény drágább lesz, így növekszik az egy részvényre jutó nyereség is.

A befektetők nagy része pedig ezt a sort nézi a jelentésekben. Az lényegtelen, hogy a vállalatok évek óta nem tudják növelni a bevételüket, de a fent vázolt pénzügyi trükközésnek hála a profit folyamatosan növekszik .

A jegybankok által mesterségesen megteremtett, alacsony kamatkörnyezet ezt a lehetőséget fel is erősítette, hiszen a vállalatok alacsony kamattal tudnak kötvényt kibocsátani, és az ebből befolyó pénzt fel tudják használni saját részvény vásárlásokra. Vagyis, elvileg mindenki jól jár, legalábbis addig, amíg nem indul el a kamatemelési hullám, mert ezeket a kölcsönöket vissza kell fizetni, azonban az a helyzet, hogy ez a pénz nem olyan helyre vándorol, ahol később kitermelhetik a költségét: nem beruházásra, kutatásra és fejlesztésre fordítják a vállalatok, hanem pénzügyi ügyeskedésre.

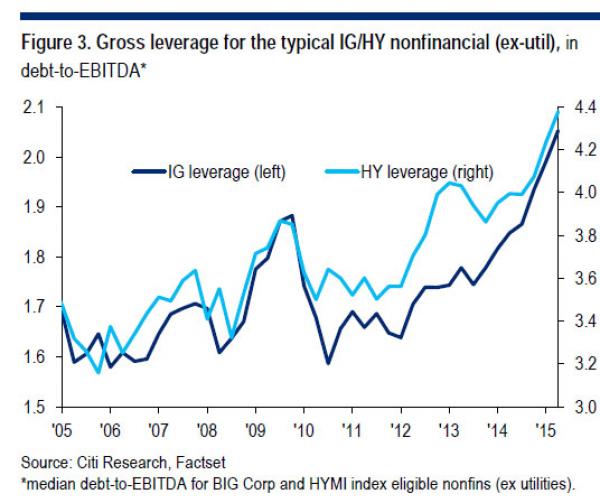

A lenti ábra az amerikai vállalatok adósságát mutatja a kamatfizetés és az amortizáció előtti eredményhez viszonyítva. Sötétkékkel a befektetésre alkalmasnak minősített vállalatok, míg égszínkékkel a kockázatosabb cégek adatai láthatóak. Ennek értelmében a befektetésre alkalmas vállalatok átlagban 2-szeres tőkeáttétellel működnek, míg a kockázatosabbak 4,4-szeressel. Ez a két érték pedig bőven magasabb, mint a 2009-es csúcspont, és ennek a pénznek a nagy része nem beruházásra ment.

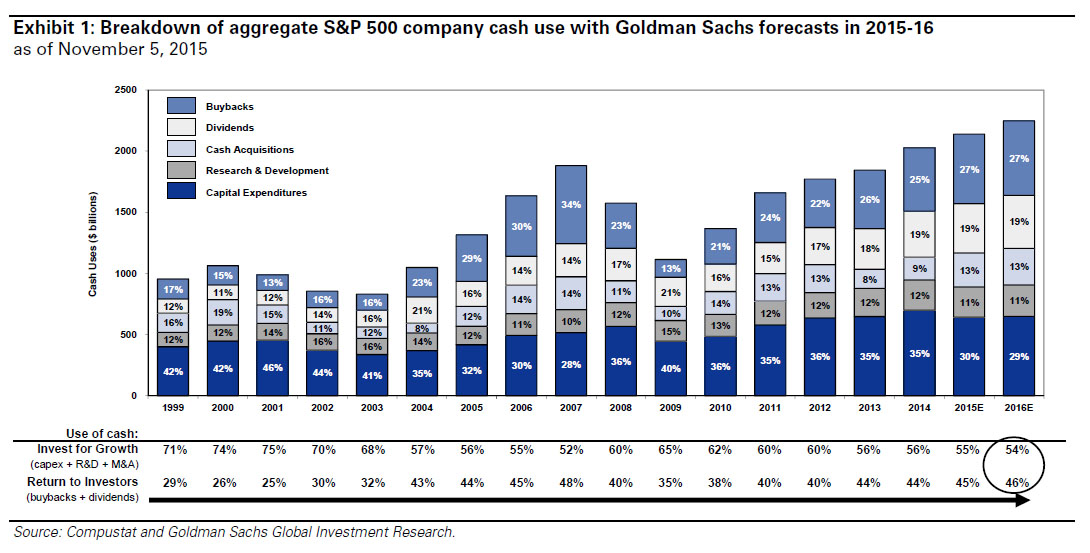

A Goldman Sachs alábbi ábráján pedig az is egyértelműen látszik, hogy megnőtt a befektetők számára visszatérített vagyon mennyisége, 2009-ben ez még az S&P500 vállalatainak készpénzének a 35%-át tette ki, ma már 46%, míg a beruházások a korábbi 65%-ról 54%-ra estek le:

A fent felvázoltakon kívül azonban van még egy érdekes adalék, ami mintha egyre gyakrabban jelenne meg az utóbbi időszakban. Ez pedig nem más, mint a vállalatfelvásárlás. Szinte nap mint nap hallani, olvasni olyanról, hogy valamely cég megvenné az egyik versenytársát, aminek nagy része nem jön össze, de számomra még így is sokkal több az ilyen hír és a megvalósult tranzakció, mint amennyihez hozzászokhattunk az utóbbi években. Persze ennek is van létjogosultsága, hiszen mit tud tenni egy vállalat, ha már nem tud tovább növekedni? Megvesz valakit, csökkenti a költségeket, és így talán, ha ideig-óráig is, de tudja növelni a profitot. Az ehhez szükséges pénzt a zéró kamatkörnyezetben könnyen megkaphatja a vállalat, és onnantól már csak a megfelelő célpontot kell kiválasztani, így jöhetett létre az utóbbi időben a Sandisk, Sabmiller, DigitalTv vagy éppen az Altera felvásárlása, de egyre többen cikkeznek egy Pfizer Allergan házasságról is.

Címkék: gazdaság eu facebook európa fogyasztás gdp befektetés fed fejlődés bevándorlás adósság csőd bevétel dollár felvásárlás bér deviza export jegybank finanszírozás alapkamat kamatemelés hozam gazdasági növekedés árbevétel hitelezés értékcsökkenés gdi amortizáció diverzifikáció eurozóna csődkockázat bérnövekedés ECB FOMC jelentési szezon EPS bérinfláció

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.